Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 29.08.22 - 04.09.22

В условиях постоянного сокращения глобальной ликвидности краткосрочные держатели биткоинов оказываются под огромным давлением, поскольку рынки биткоинов изо всех сил пытаются удержать психологический уровень поддержки в 20 тысяч долларов.

Испытание огнем

Ликвидность на всех рынках активов продолжает снижаться на этой неделе, так как сохраняющаяся сила доллара подталкивает индекс DXY к новому 20-летнему максимуму 110,27. Еврозона находится в нарастающем стрессе из-за дефицита торгового баланса, опасений по поводу нехватки энергоносителей и падения курса евро ниже паритета с долларом США.Из-за слабости почти всех других валютных пар давление сохраняется как на рынки акций, облигаций, так и на рынки биткоинов. В частности, для Биткоина базовый рынок очень похож на макросцену с неустойчивой и неопределенной краткосрочной перспективой, в то время как долгосрочная перспектива более постоянна и характеризуется хорошо развитыми тенденциями.

В этом выпуске мы исследуем эту дихотомию с точки зрения поведения рыночных расходов, изучая регионы местного распределения в рамках режима накопления в макромасштабе. Мы дополним эту оценку более подробным анализом различных когорт, включая ходлеров, краткосрочных держателей и различные размеры кошельков, чтобы понять их отдельные уровни стресса.

Локальное распределение

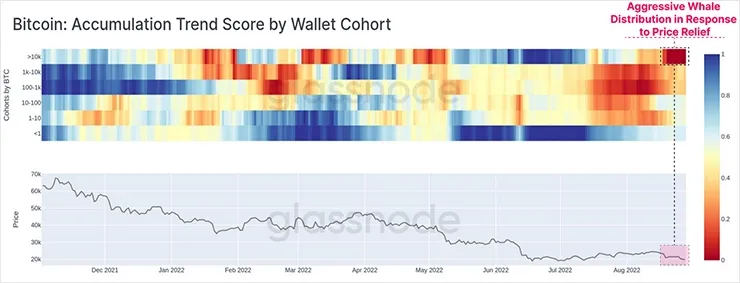

Для начала оценим степень накопления/распределения, происходящего в ответ на текущий ценовой диапазон. Оценка тенденции накопления биткоинов может использоваться для понимания поведения участников в отношении расходов и помогает контекстуализировать реакцию рынка на изменение цены. За последние 12 месяцев мы наблюдали четыре различных этапа:- Фаза 1 (накопление): после захвата нового ATH в ноябре 2021 года восторг инвесторов трансформировался в идеальные показатели накопления, поскольку рынок с готовностью купил то, что они считали своевременным падением.

- Фаза 2 (Распределение): Медленный, но устойчивый обвал цен привел к серьезным убыткам недавних накопителей. Это вызвало переход эмоций от восторга к отчаянию, когда подводные участники раздавали монеты, когда начала наступать реальность медвежьего рынка.

- Фаза 3 (накопление): крах LUNA затронул сильно запутанный левередж во всей отрасли, вызвав одностороннее и широкомасштабное сокращение доли заемных средств. Несмотря на то, что и без того слабый рынок упал до новых минимумов, участники отреагировали переходом к почти широкомасштабному накоплению на обоих этапах капитуляции ниже 30 000 долларов, а затем снова ниже 20 000 долларов.

- Фаза 4 (распределение): после нескольких месяцев накопления рынку удалось подняться выше 24 тысяч долларов, однако, как описано в WoC 34 и WoC 35, эта возможность для выхода ликвидности была использована посредством распределения и фиксации прибыли.

Мы можем дополнительно изолировать это поведение по когортам, чтобы оценить основных участников в каждом режиме. Когортой, представляющей наибольший интерес на текущем рынке, являются киты (10 000+ BTC), которые начали агрессивно распределять монеты до максимумов диапазона в 24 500 долларов, извлекая выгоду из любой ликвидности выхода, присутствующей в условиях неопределенности на глобальном рынке.

Избыточное предложение, обеспечиваемое китами на рынке, по-видимому, пересилило и без того ослабленный спрос, что привело к формированию локальной вершины.

Мы можем подтвердить это поведение, используя метрику изменения чистой позиции Whale-Exchange. Этот инструмент позволяет нам увидеть 30-дневное чистое изменение баланса китов (1k BTC+), учитывая только токены, поступающие на биржи и выходящие из них.

- Положительные значения указывают на рост чистого баланса китов (и снятие средств с биржи).

- Отрицательные значения указывают на снижение чистого баланса китов (и обменных депозитов).

Резкий разворот можно отметить после распродажи до 17,6 тыс. долларов, когда переводы китов быстро развернулись в сторону чистых депозитов на биржах. Пик распределения пришелся на недавнюю локальную вершину в 24,5 тысячи долларов. Это обеспечивает сходство с результатами приведенного выше когортного анализа, при этом когорта 10 000+ рассматривается как доминирующее действующее лицо.

Накопление макросов

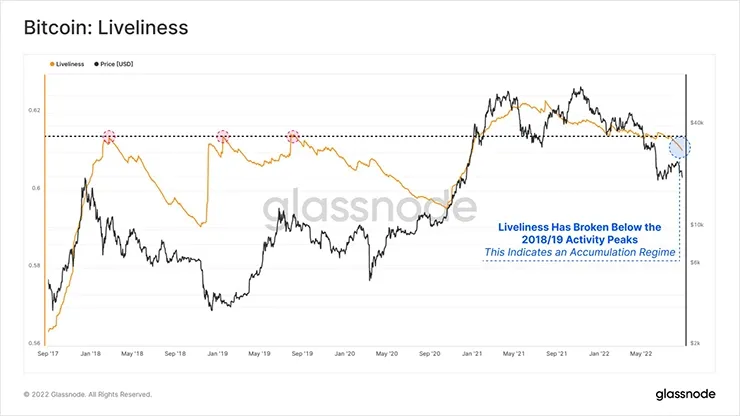

Переходя от локального временного горизонта к макроперспективе, мы затем оценим уровни накопления/распределения, происходящие в течение многолетнего периода времени. Чтобы оценить макросостояние долгосрочного поведения Биткоина, мы сначала можем обратиться к показателю Liveliness (Оживление).Оживление измеряет совокупную сетевую активность, уравновешивая совокупное уничтожение монеты за все время с ее созданием за все время. Тренд и его градиент затем предоставляют информацию о более широких рыночных предпочтениях для удержания (нисходящие тренды) или расходов (восходящие тренды).

Активность в настоящее время находится в сильном нисходящем тренде и убедительно прорвалась ниже тройных пиков медвежьего рынка после 2018 года. Это событие говорит о том, что монето-дни накапливаются запасом гораздо быстрее, чем уничтожаются, и совпадает с доминирующим режимом удержания.

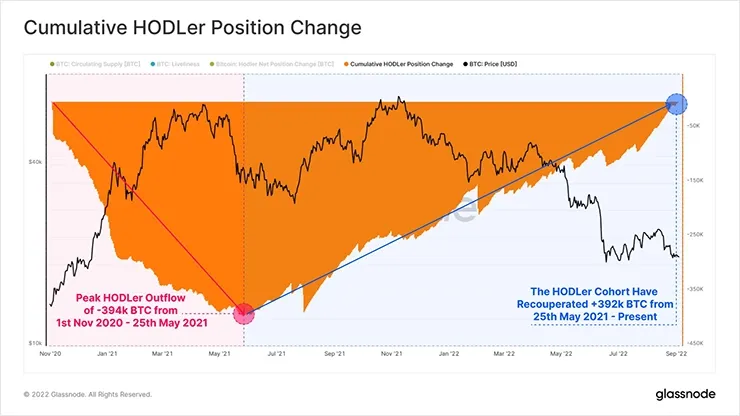

Затем мы можем изучить производную от Оживления, которая переводит ее в область предложения; изменение чистой позиции ходлера. Этот показатель можно использовать для оценки подразумеваемого ежемесячного изменения предложения удержания с двумя заметными фазовыми сдвигами в течение этого рыночного цикла:

- Рост цен с ноября 2020 г. по апрель 2021 г. вызвал крупномасштабное распределение ходлеров, при этом долгосрочные инвесторы распределяли по максимальной скорости -150 тыс. BTC в месяц.

- Этот период распределения в настоящее время уравновешивается накоплением ходлеров со второй половины 2021 года по настоящее время. В настоящее время мы наблюдаем изменение позиции на +70 тыс. BTC в месяц, что является самым большим ежемесячным изменением позиции ходлеров с марта 2020 года.

Оценивая период с ноября 2020 года по сегодняшний день, мы можем заметить, что макроэкономическое поведение удержания находится на многолетнем максимуме, достигая 70 000 BTC в месяц, и соответствует долгосрочному убеждению (даже в то время как ценовое движение остается ужасным).

Теперь мы можем критически оценить суммарные эффекты двух вышеописанных режимов. Мы можем рассчитать чистое изменение предложения для когорты ходлеров с ноября 2020 года, в начале бычьего цикла 2020-2021 годов, чтобы наблюдать за чистыми притоками и оттоками ходлеров.

- Фаза 1: с ноября 2020 года по май 2021 года за несколько коротких месяцев произошел кумулятивный отток в размере -394 тыс. BTC, поскольку ходлеры агрессивно тратили монеты и получали прибыль.

- Фаза 2: с мая 2021 года по настоящее время можно наблюдать кумулятивный приток +394 тыс. BTC, эффективно пополняющий предыдущую фазу распределения.

Агрессивный период распределения, использованный для стимулирования первоначального бычьего роста в 2021 году, был эффективно уравновешен последовательным периодом накопления ходлеров, охватывающим почти вдвое большую продолжительность режима распределения. Это эффективно описывает «детокс изобилия», который в значительной степени соответствует изгнанию всех биткоин-туристов, концепции, которую мы начали профилировать в WoC 27.

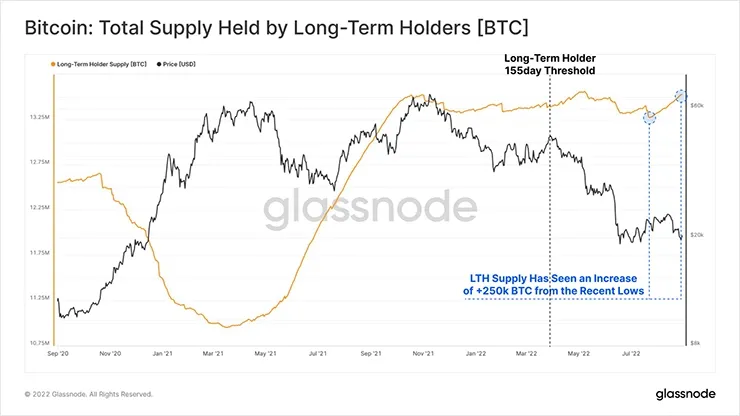

Мы можем подтвердить эти наблюдения из «подразумеваемой области предложения» наблюдениями из измеренного предложения долгосрочного держателя (LTH). Предложение LTH увеличилось на +250 тыс. BTC после недавнего снижения предложения, в результате чего общий баланс составил всего 30 тыс. BTC меньше, чем ATH.

Пороговый возраст монеты, который считается предложением LTH, составляет примерно 155 дней, а минимальная дата приобретения – начало апреля 2022 года. Этот порог в настоящее время находится в пределах пика вышеупомянутой фазы распределения 2 по цене около 46 000 долларов США и незадолго до этого началась распродажа, инициированная LUNA.

Таким образом, вполне возможно, что предложение LTH замедлится и остановится в следующем месяце, возможно, до середины октября, когда порог будет после LUNA и в период накопления Фазы 3.

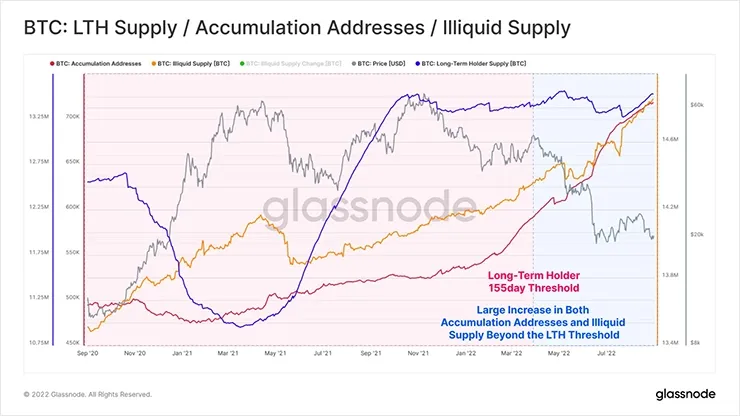

Мы также можем сравнить предложение LTH с количеством адресов накопления и с неликвидным предложением, чтобы получить более полное представление о потенциальных изменениях в динамике предложения. Обратите внимание, что неликвидное предложение определяется как монеты, хранящиеся в кошельках с небольшой историей расходов или без нее. Аккумулирующие адреса – это те, на которые поступило более двух платежей, но ни разу не было потрачено.

Порог STH-LTH показан на графике ниже. Этот порог соответствует взрывному увеличению обоих адресов накопления, а также увеличению импульса неликвидного предложения. Также обратите внимание, что с тех пор оба показателя в значительной степени продолжали достигать новых максимумов. Это добавляет веса тому, что предложение LTH может продолжать расти в ближайшие месяцы, что обеспечит слияние с режимом держателя, обозначенным сетевой активностью.

Перед лицом кажущейся бесконечной рыночной неопределенности класс ходлеров непоколебим в своих убеждениях. За исключением значительного разворота LTH предложение, Оживление или изменения чистой позиции ходлера, долгосрочные перспективы Биткоина на самом деле остаются весьма конструктивными. Таким образом, мы обращаем наше внимание на краткосрочную когорту краткосрочных держателей, которые, согласно выводам, с большей вероятностью будут способствовать недавнему снижению цен.

Краткосрочный стресс-тест

URPD с поправкой на сущность приведен ниже и представляет распределение предложения, разделенное на предложение STH (красный) и LTH (синий). Здесь мы можем определить экстремальную концентрацию предложения STH вокруг текущей цены, отражающую недавние приобретения и ежедневный объем торговли.Однако после недавнего падения цены большая часть предложения STH в настоящее время несет нереализованный убыток, в результате чего эта группа находится в серьезном финансовом стрессе.

Изучая процентное предложение в прибыли, мы можем дополнить тезис о том, что большинство сделок в пределах текущих ценовых регионов распространяется когортой STH. Сравнивая процентное изменение предложения в прибыли между двумя ценовыми точками, можно получить представление об общем количестве BTC, «попавших в ловушку» в выбранном диапазоне.

Таким образом, мы можем наблюдать, что 13,3% оборотного предложения потеряли свой прибыльный статус во время движения вниз с 24 тысяч долларов до 19,6 тысяч долларов. Это говорит о том, что 2,55 млн (13,3%) оборотных средств в последний раз совершались в этом ценовом диапазоне.

Этот стресс в абсолютном выражении отражается в убыточном предложении краткосрочного держателя. Здесь мы видим, что 1,53 млн монет, принадлежащих STH, упали ниже своей цены безубыточности во время снижения с 24,4 тыс. долларов.

Таким образом, 1,53 млн из 2,55 млн (60%) монет, попавших в вышеупомянутый диапазон, представлены краткосрочными держателями. Это непропорциональное представление для когорты с долей всего 16% в обращении, что еще раз демонстрирует, что в движении монет в этом регионе преобладают краткосрочные держатели.

Мы можем подкрепить приведенное выше наблюдение процентом краткосрочного предложения держателя в убытке. Недавнее движение с локального максимума в 24 тысячи долларов привело к потере 50% совокупного предложения STH всего за несколько дней.

Это привело к потере запаса STH почти до полного насыщения, при этом 96% запаса STH теперь находятся под водой в их запасах. Полное насыщение потерь происходило три раза в рамках преобладающего нисходящего тренда, что интересно отмечало локальные события формирования дна. По сути, это результат капитуляции, поскольку продавцы передают монеты новым покупателям STH, которые достигают локального дна, а затем возвращаются к прибыли при любом значимом восстановлении цены.

Поскольку убежденность ходлеров остается непоколебимой, теперь ответственность за удержание позиции ложится на краткосрочных держателей, поскольку рынок явно проверяет их решимость. Похоже, что большая часть ежедневного объема торгов и оттока приходится на недавних покупателей, которые борются за лучший вход.

Защита от погружения

Учитывая довольно ужасную ценовую динамику в последнее время и высокую концентрацию триггерных счастливых STH в текущем ценовом диапазоне, шансы на еще одно событие капитуляции нетривиальны. Таким образом, разумно подготовиться ко всем исходам, и в случае дальнейшего проскальзывания цены мы можем обратиться к двум моделям ценообразования, колеблющимся ниже рынка:- Метрика сбалансированной цены пытается отразить модель справедливой стоимости BTC. Это производится путем расчета разницы между Реализованной ценой (совокупная сумма, уплаченная за все монеты) и Трансферной ценой (совокупная стоимость уничтоженных монетных дней в долларах США).

- Цена регрессии сложности пытается смоделировать полную стоимость производства для майнинга биткоинов, рассчитанную путем запуска модели логарифмической регрессии между сложностью и рыночной капитализацией.

Обе модели поддерживали 1-часовой фитиль во время капитуляции перед минимумом текущего цикла и в настоящее время обеспечивают слияние поддержки на отметке в 17 тысяч долларов. Таким образом, ценообразование двух моделей можно считать областью интересов и фундаментально производной областью поддержки в случае дальнейшего ослабления рынка.

Резюме и выводы

Глобальный медвежий рынок остается в силе, а цена продолжает удерживаться выше минимумов диапазона. Периоды ценового ажиотажа встречались с агрессивным распределением со стороны крупнейших классов инвесторов, поскольку поиск ликвидности для выхода продолжается. Тем не менее, макронакопление в многолетнем масштабе остается в силе, и ходлеры и долгосрочные держатели, по-видимому, не обеспокоены преобладающими экономическими условиями.С непоколебимой убежденностью ходлеров рынок начал проводить стресс-тестирование своих статистически самых слабых рук, краткосрочных держателей. Эта когорта была основным сторонником ежедневных приобретений в пределах текущего ценового диапазона, кульминацией которого стала большая концентрация монет, сгруппированных вокруг текущей рыночной стоимости.

Последнее движение цены вниз привело к тому, что большая часть предложения краткосрочных держателей понесла нереализованные убытки. Таким образом, краткосрочные держатели оказываются перед рынком под большим вопросом в Испытании огнем. Остается два исхода: капитуляция из-за пламени или когорта, ободренная и закаленная тем самым пламенем, которое поставило их под сомнение.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.