Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 18.07.22 - 24.07.22

После месяца консолидации в районе 20 тысяч долларов цены на биткоины испытали долгожданный подъем. Импульс в краткосрочной перспективе является благоприятным, однако по-прежнему сдерживается долгосрочными макроэкономическими показателями, которые могут потребовать времени для формирования прочного фундамента.

Убеждение через слияние

После месяца консолидации цены на биткоины испытали долгожданный подъем, закрывшись на 9% выше уровня открытия недели. Ценовое движение открылось на уровне 20 781 доллар, выросло до пика в 24 179 доллара, а затем откатилось к максимумам диапазона консолидации в выходные. В этом выпуске мы оценим устойчивость текущего рыночного ралли с помощью следующих концепций:- Ценовые зоны, представляющие интерес, исходя из концентрации поставок, технических моделей и моделей ценообразования в сети.

- Реакция рынка на многие показатели, достигшие статистически значимой чрезмерной коррекции.

- Измерение силы восходящего движения, оценивая слияние с помощью осцилляторов импульса (MRGO и скользящих средних).

Концентрация запасов ходлеров

Поскольку рыночная стоимость Биткоина упала более чем на 75% в 2022 году, спекулянты были в значительной степени изгнаны из сети (как обсуждалось 27 неделе). В ходе этого процесса происходит перераспределение монет от менее убежденных держателей к сильным убеждениям. Это механизм, свойственный любому рыночному циклу, когда активы передаются более нечувствительным к затратам ходлерам, которые инвестируют в более длительные сроки и позволяют своим монетам созревать в холодном хранилище.Мы можем наблюдать это явление через распределение неизрасходованных реализованных цен (URPD), разделенное когортами краткосрочных и долгосрочных держателей. Обратите внимание, что порог краткосрочного и долгосрочного держателя (155 дней) вернулся в середине февраля, когда цены торговались около 40 тысяч долларов.

- Диапазон стоимостью 20 тысяч долларов привлек большое количество монет краткосрочного держателя. Это результат значительной передачи прав собственности от капитулировавших продавцов к новым и более оптимистичным покупателям.

- Точки спроса краткосрочных держателей также можно увидеть на психологических ценовых уровнях 40 000, 30 000 и 20 000 долларов. Примечательно, что большая часть этого предложения (включая предложение LTH выше) не капитулировала, несмотря на то, что цены торгуются более чем на 50% ниже уровня их приобретения. Вероятно, это свидетельствует о том, что собственность принадлежит относительно нечувствительным к цене покупателям.

Было бы конструктивно, если бы эти монеты, хранящиеся в STH, на уровне $40-50 тыс. начали созревать до статуса LTH в ближайшие недели, что подкрепляет этот аргумент.

Глядя на URPD по возрасту когорты, мы можем наблюдать распределение предложения биткоинов по времени с момента последней транзакции с монетами. Есть два основных момента, на которые следует обратить внимание:

- Аналогичным образом можно отметить повышенный спрос в районе 20 000 долларов США, поскольку в этой зоне произошло большое количество недавних транзакций. Эта область также содержит 2-й и 4-й по величине узлы URPD (около 900 тыс. BTC), что еще раз указывает на то, что в этой зоне произошла крупная передача прав собственности.

- Можно увидеть, что срок погашения снижается от ATH до текущей рыночной стоимости, что отражает продолжительность преобладающего нисходящего тренда. Большие объемы монет, накопленные более 6 месяцев назад, которые несут большие нереализованные убытки, не хотят продаваться.

Оба формата URPD представляют собой случай, когда все большая часть предложения удерживается ходлерами, которые позволяют монетам созревать, несмотря на убытки. Приток их спроса сосредоточился вокруг психологических зон консолидации в 20, 30 и 40 тысяч долларов.

Однако важно отметить, что в ходе этого процесса многие долгосрочные держатели внесли свой вклад в сторону продажи, и графики URPD, по сути, отражают состояние «после оседания пыли» на сегодняшний день. Кроме того, возможно, что эти узлы с высокой концентрацией предложения могут действовать как твердое сопротивление, когда рынок пытается восстановиться выше.

Отскок от чрезмерного расширения

На этой неделе цены отреагировали положительно, пробив недавнюю зону консолидации. Это происходит из-за того, что можно считать значительной краткосрочной чрезмерной коррекцией, когда многие показатели достигают крайних статистических отклонений.Это в значительной степени было вызвано периодом быстрого сокращения доли заемных средств на рынке, когда многие кредиторы, инвесторы и торговые фирмы видели ликвидацию обеспечения либо по своему усмотрению, либо в качестве вынужденных продавцов, как показано на 23 и 25 неделях.

Мультипликатор Майера можно использовать для оценки отклонений между спотовыми ценами и 200DMA. 200DMA широко используется в традиционном техническом анализе как инструмент для различения бычьих и медвежьих макротрендов.

В самом крайнем случае во время этой ценовой коррекции мультипликатор Майера опускался ниже 0,55, сигнализируя, что рынок торгуется с 45%-ным дисконтом по отношению к 200DMA. Такие события крайне редки, и на их долю приходится всего 127 закрытий за 4 186 дней, что составляет в общей сложности 3% торговой истории.

Метрика MVRV – еще один мощный инструмент для оценки этих отклонений между спотовой ценой и совокупной рыночной стоимостью. В связи с тем, что на этой неделе цены на BTC превысили цену реализации, подтолкнув рынок в целом к совокупной прибыли, краткосрочные перспективы сместились вверх, поскольку участники стремятся к любой форме ралли помощи.

Биткоин как актив постоянно совершенствуется, в последние годы он вызывает интерес как на институциональном, так и на национальном уровне. Таким образом, для учета динамичного экономического климата используется скользящий Z-показатель за 4 года для нормализации данных, а также для отражения общего цикла халвинга.

- Стандартные отклонения ниже -1 уже давно помогают идентифицировать дно. До сих пор он сигнализировал о недооценке всех оснований медвежьего цикла, включая 2015, 2018 и внезапный крах в марте 2020 года.

- Июньский этап снижения цены показал самое низкое значение Z-Score за 4 года за всю историю наблюдений, предполагая, что было достигнуто статистически экстремальное отклонение, что подлило масла в нынешнее восходящее ралли облегчения.

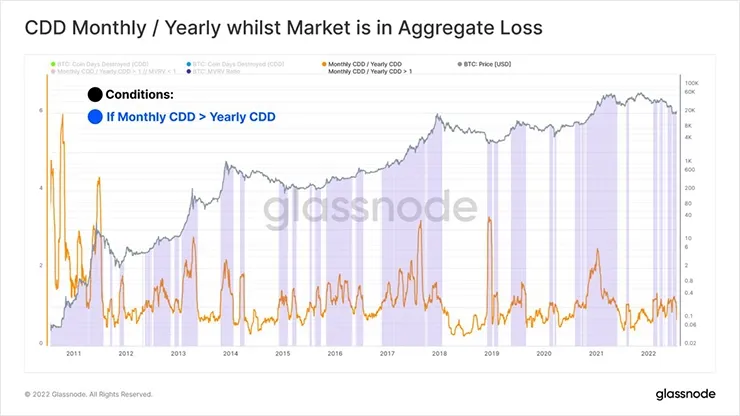

Теперь мы можем ввести понятие уничтоженных монетных дней (CDD), которое мы используем в качестве меры для периодов, когда относительно старые или молодые монеты доминируют в покупательском поведении. За каждый день, когда монета остается неизрасходованной, она накапливает один монето-день, равный ее объему BTC.

Когда эта монета тратится, считается, что накопленное время уничтожается, создавая модель CDD. Этот инструмент эффективно фиксирует взвешенную по времени экономическую стоимость монет, которые находятся в движении каждый день. Здесь мы сравниваем, выше или ниже среднегодовое значение CDD за месяц.

- Синие зоны на приведенной ниже диаграмме показывают периоды, когда недавние расходы на старые монеты превышают среднегодовые показатели. Это типично для бычьих рынков (фиксация прибыли), а также для событий капитуляции на медвежьих рынках (панические продажи, сохранение капитала).

Из этого мы можем сделать вывод, что долгосрочные инвесторы со старыми монетами ускорили свои расходы на более зрелые UTXO, когда цены упали до минимума.

Затем Z-Score MVRV (синий) можно использовать в сочетании с осциллятором Coin Days Destroyed (CDD) (оранжевый). В результате получается модель, которая учитывает как совокупную прибыльность (MVRV), так и демографические характеристики возраста монеты, преобладающие над поведением актуализированных расходов (CDD).

- Повышенные значения осциллятора CDD выше 1, когда рынок находится в совокупном убытке (MVRV ниже 1), обычно совпадают с периодами капитуляции.

- Приподнятые значения осциллятора CDD выше 1, когда рынок находится в совокупной прибыли (MVRV выше 1), обычно совпадают с верхними структурами.

Эта модель сигнализирует о том, что долгосрочные инвесторы тратят большую часть монет, в то время как рынок в целом находится под водой из-за их позиции. Мы видим, что долгосрочные инвесторы, вероятно, испытали заметную степень капитуляции в период с мая по июль.

Теперь мы можем формализовать это наблюдение, изучив фактическое поведение долгосрочных держателей в отношении расходов. Долгосрочные держатели (LTH) часто считаются синонимами класса ходлеров и представляют участников со статистически более высокой убежденностью. На приведенной ниже диаграмме мы сравниваем рентабельность их последних ежемесячных расходов со средним годовым значением.

- Когда месячная доходность превышает годовую (оранжевый цвет), рынок входит в состояние перегрева, так как LTH тратят больше и получают все большую прибыль.

- Когда месячная доходность меньше годовой (красный), это обычно указывает на то, что действует расширенный импульс медвежьего рынка, а потери фиксируются когортой LTH.

На текущем рынке Долгосрочные держатели наблюдают, как их недавняя доходность значительно отстает от их годовых показателей в течение почти 400 дней подряд. Падение достигло той же продолжительности и глубины, что и минимумы медвежьего рынка 2018 года, и придает дополнительный вес аргументам, приведенным выше.

С такими серьезными статистическими отклонениями от среднего значения, перемежающимися беспрецедентными принудительными продажами со стороны криптовалютных учреждений по всем направлениям, волна облегчения была весьма вероятной. В следующем разделе мы оценим условия, необходимые для продолжения текущего восходящего импульса, а также условия, которые могут привести к отказу.

Сопротивление восстановлению

Сейчас, когда ценовое действие переживает первое с апреля ралли, мы можем оценить различные модели, которые оказывали верхнее сопротивление в предыдущих медвежьих циклах. Мы можем сравнить уровни сопротивления между обеими макротехническими точками зрения, а затем найти слияние с набором сетевых моделей. Следующие простые скользящие средние продемонстрировали актуальность поведения цены биткоина во времени:- 200WMA в настоящее время составляет 22 тысячи долларов и исторически была индикатором формирования дна.

- 111DMA является компонентой индикатора Pi Cycle Top и в настоящее время находится на уровне 30 тысяч долларов, что соответствует психологическому уровню цен и концентрации предложения, описанной выше.

- 200DMA торгуется на уровне 35 тысяч долларов и остается ключевой переходной границей между макроэкономическим бычьим и медвежьим рыночным импульсом.

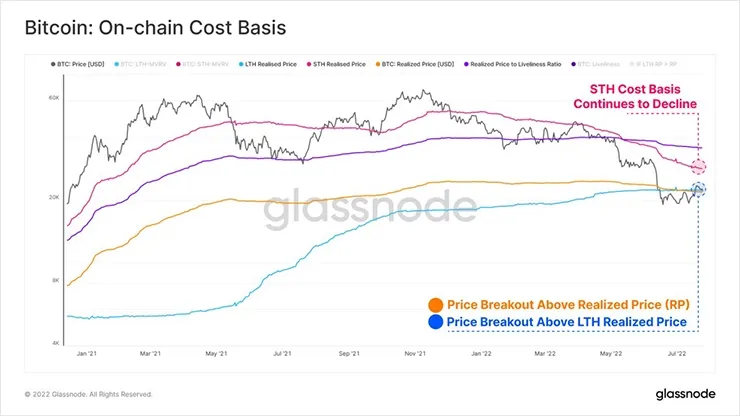

Затем для оценки относительной силы ценового действия можно использовать внутрисетевую основу затрат для краткосрочных держателей, долгосрочных держателей и, наконец, совокупную рыночную основу затрат. Мы также можем рассмотреть отношение реализованной цены к доходности (RPLR), целью которого является описание своего рода подразумеваемой справедливой стоимости ходлеров.

- Цена зафиксировала прорыв выше как Реализованной цены, так и Реализованной цены LTH, каждая из которых торгуется по 22 тысячи долларов. Канал между ними является оспариваемой достопримечательностью, обеспечивающей слияние с 200 WMA.

- Основа стоимости краткосрочного держателя (STH) в настоящее время торгуется на уровне 28,5 тыс. долларов и находится в сильном нисходящем тренде. Это продукт двух механизмов: STH осознали убытки, понизив свою среднюю базовую стоимость, и передачу богатства в монетах новой группе STH, покупающих ближе (или ниже) текущей спотовой цены.

- RPLR торгуется на уровне $35,8 тыс., что обеспечивает слияние с 200DMA. Учитывая широкое представление о 200DMA и подразумеваемую ценность, придаваемую ходлерами в RPLR, эти модели представляют собой структурный уровень, за которым стоит следить.

Интересно наблюдать за взаимодействием, когда базовая стоимость для когорты LTH снова превышает базовую совокупную стоимость для более широкого рынка (цена реализации). Чтобы LTH RP увеличивался, LTH должны либо покупать монеты выше своей собственной стоимости, либо монеты с более высокой стоимостью должны созревать после 155-дневного порога. На медвежьем рынке это часто высокий бар, что случается редко.

Вместо этого Реализованная цена обычно повышается в результате реализации прибыли. По мере того, как рынок достигает дна, укрепляется и поступает достаточный спрос, чтобы поглотить фиксацию прибыли, цена реализации может подняться выше цены реализации LTH. Продолжительность предыдущих низких дивергенций медвежьего рынка варьировалась от 248 до 575 дней. В текущем цикле он действует всего 17 дней, сравнительно короткий срок.

Слияние в импульсе

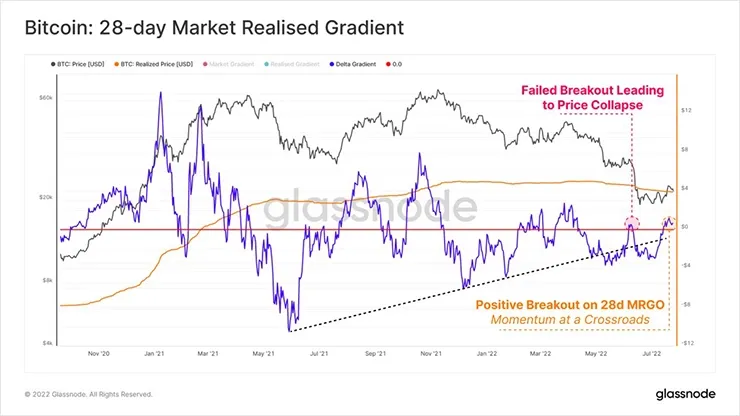

Market Realized Gradient Oscillator (Осциллятор реализованного рынком градиента) – это статистически нормализованный осциллятор, предназначенный для измерения относительного изменения импульса между спекулятивной стоимостью и истинным органическим притоком капитала. Он делает это, сравнивая скорость изменения между рыночной ценой и ценой реализации.- Положительные значения указывают на конструктивный восходящий импульс за рассматриваемый период.

- Отрицательные значения указывают на медвежий импульс за рассматриваемый период.

- Прорывы выше или ниже 1 указывают на изменение импульса вверх или вниз соответственно.

Здесь мы оцениваем слияние между 14-, 28- и 140-дневными вариантами осциллятора, чтобы определить связь между несколькими таймфреймами. Начиная с 14-дневного MRGO можно увидеть положительный прорыв, создающий более высокие структурные максимумы, указывающие на усиление импульса. 14-дневный осциллятор особенно чувствителен из-за его двухнедельного периода и, таким образом, является более чувствительным, но более шумным вариантом.

- Дальнейшее продолжение этой модели вверх будет означать, что краткосрочное облегчение является вероятным.

- Отказ от положительных областей будет указывать на ухудшение краткосрочного импульса.

28-дневный MRGO также показывает более высокие максимумы, указывая на то, что нисходящий импульс замедляется в долгосрочной перспективе. В настоящее время это сигнализирует о наличии умеренного восходящего импульса.

Однако, как было видно непосредственно перед июньской распродажей, предыдущая попытка восходящего импульса не смогла достичь скорости убегания, и за ней последовал резкий обвал цены. Таким образом, импульс рынка по отношению к измеримому притоку капитала в краткосрочной перспективе находится на перепутье.

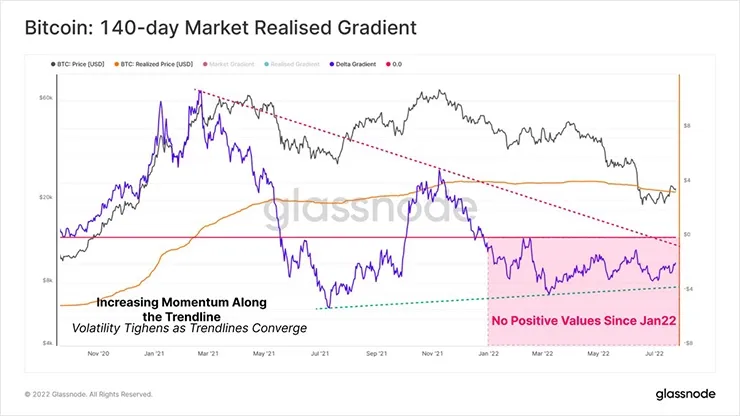

140-дневный MRGO – это импульсный осциллятор гораздо более длительного таймфрейма. В отличие от ранее обсуждавшихся вариантов, 140-дневный менее чувствителен к краткосрочной волатильности цен и, таким образом, представляет собой прокси для долгосрочного импульса и макротрендов.

- 140-дневный MRGO демонстрировал постоянно более низкие пики с марта 2021 года и не фиксировал положительного значения в 2022 году. Это подчеркивает медвежью макроэкономическую динамику рынка, вероятно, действовавшую в течение последних 15 месяцев.

- Текущий расширенный режим отрицательной стоимости указывает на устойчиво отрицательную динамику цен в 2022 году и на данном этапе остается в пользу медведей.

- Основная тенденция продолжает медленно увеличиваться, указывая на потенциальное долгосрочное восстановление, однако предполагает, что может потребоваться дополнительная продолжительность и время восстановления.

Несмотря на линзу 140-дневного MRGO, распродажа в мае 2021 года остается самым серьезным изменением импульса в этом цикле. Однако, как обсуждалось в «Медведе исторических масштабов», недавние распродажи в мае (LUNA) и июне 2022 года можно считать одними из крупнейших за всю историю наблюдений. В макромасштабе это указывает на то, что степень нисходящего импульса рынка со временем уменьшается, потенциально сигнализируя о степени истощения продавцов, и на горизонте стабилизация.

Выводы и резюме

С таким небольшим снижением цен с начала года прибыльность для всех классов инвесторов была низкой. Когорта долгосрочных держателей не является исключением, и их структура расходов предполагает, что в период с мая по июнь 2022 года произошел нетривиальный отток.Тем не менее, долгосрочная динамика предложения продолжает улучшаться, поскольку происходит перераспределение, постепенно перемещая монеты в сторону ходлеров. Заметная концентрация предложения наблюдается на уровне 20 000, 30 000 и 40 000 долларов, что, как правило, соответствует как техническим, так и ценовым моделям в сети, что делает эти регионы значительными зонами интереса.

Импульс в краткосрочной перспективе предполагает продолжение подъема при условии, что Реализованная цена и Реализованная цена долгосрочного держателя могут оставаться в качестве уровней поддержки. В долгосрочной перспективе импульс предполагает, что худшее из капитуляции может быть позади, однако может потребоваться более длительное время восстановления, поскольку фундаментальное исправление продолжается.

Тарас С.Частный инвестор, предприниматель, блогер. Инвестирую с 2008 года. Зарабатываю в интернете на высокодоходных проектах, криптовалютах, IPO, акциях и других активах. Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую партнеров, делюсь опытом.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.

Присоединяйся в Telegram-канал блога со свежими новостями. Чат с консультантом в Телеграм.