Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 10.01.22 – 16.01.22

Медведи охотятся за прибылью биткоин-держателей, в то время как динамика предложения приближается к новому равновесию, а рынки деривативов остаются горячими.

Обзор рынка биткоинов

Рынок биткоинов вернулся в более послушное состояние после вызванного страхом проседания на второй неделе. Инвесторы и трейдеры, похоже, переваривают макроэкономические возможности в рамках этого нового инфляционного режима, в который вступили рынки, наряду с все более ястребиной Федеральной резервной системой.Это изменение в настроении всколыхнуло рынок биткоинов в краткосрочной перспективе и поставило под контроль его среднесрочные перспективы.

Цена начала неделю на уровне 41 718 долларов, ненадолго установила новые коррекционные минимумы до 39 821 долларов, прежде чем восстановить психологически значимый уровень в 40 тысяч долларов. В оставшуюся часть недели движение цены было более оптимистичным, достигнув максимума в 44 252 доллара.

Информационный бюллетень этой недели будет посвящен текущей неопределенности, которая нависла над рынком биткоинов, и психологии его участников, пытающихся восстановить свои позиции в следующих областях:

- Прибыль держателей, и общая наблюдаемая реакция инвесторов находятся на ключевых исторических уровнях

- Увеличена динамика предложения и поведение расходов среди краткосрочных и долгосрочных держателей, а также то, что это указывает на настроения инвесторов в среднесрочной и долгосрочной перспективе.

- Производная активность и то, что она может означать в отношении краткосрочных ожиданий относительно движения цены биткоина.

Прибыль держателей в осаде

Цена биткоина в настоящее время торгуется примерно на 35% ниже уровня ATH, установленного в ноябре 2021 года. По мере того, как просадка усугубляется, все более значительный объем предложения BTC попадает в нереализованный убыток. Приблизительно 5,7 миллиона BTC в настоящее время находятся под водой (~ 30% оборотного предложения).Пока медведи оказывают давление на прибыльную когорту держателей, биткоин-быки защищают исторически значимый уровень показателя «Процент предложения в прибыли». За последние несколько лет этот масштаб «высоких поставок тяжелого оборудования» защищался в двух случаях:

- Май 2020 г. - июль 2020 г., период спокойного восстановления после резкого падения из-за паники, связанной с Covid.

- Май 2021 г. - июль 2021 г., неустойчивый и накопительный период после исторического события сокращения доли заемных средств.

Реакция с этого уровня, вероятно, даст представление о среднесрочном направлении рынка биткоинов. Дальнейшая слабость может побудить этих подводных продавцов наконец капитулировать, тогда как сильный бычий импульс может предложить столь необходимое психологическое облегчение и вернуть больше монет в нереализованную прибыль.

Мы можем получить представление о психологии всего рынка, наблюдая, кто расстается со своими монетами, а также, почему и когда происходят эти траты. Диаграмма «Процент от объема переводов в прибыли» отображает долю монет, потраченных в сети, которые в последний раз были перемещены по более низким ценам, как показатель макростраха и жадности.

- Процент от объема переводов в прибыли больше 65% сигнализирует о том, что большое количество монет тратится с прибылью. Исторически это происходит во время бычьих импульсов, когда держатели пользуются силой рынка.

- Процент объема переводов в прибыли меньше 40% сигнализирует о том, что в объемах внутри сети преобладают монеты, приобретенные по более высоким ценам. Это исторически происходит во время рыночных нисходящих трендов и, особенно в случаях капитуляции.

Распродажа на этой неделе принесла менее 40% потраченного объема прибыли, достигнув уровней, которые исторически совпадают с событиями капитуляции. Прошлые случаи на этом уровне предшествовали бычьему развороту и периоду общего рискованного поведения.

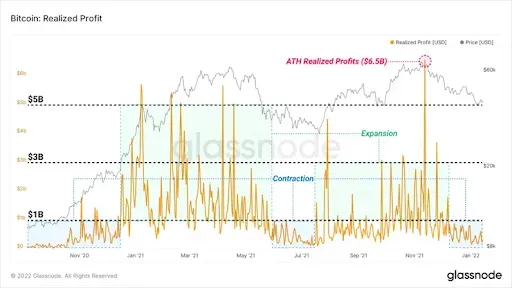

Низкий уровень прибыльных расходов на монеты также очевиден на диаграмме реализованной прибыли, которая показывает прибыльность перемещения BTC в долларах США. Держатели прибыли демонстрируют заметное нежелание тратить монеты, при этом стабильные значения реализованной прибыли ниже 1 миллиарда долларов в день.

Перед лицом бурного и неубедительного ценового движения это сигнализирует о том, что эта группа держателей терпеливо ждет более высоких цен, чтобы потратить свой соответствующий запас.

Рост реализованной прибыли, особенно выше уровня в 1 миллиард долларов, и сопровождающийся положительной ценовой динамикой, сигнализирует о поглощении спроса на монеты и является показателем, за которым стоит следить в ближайшие недели.

Между тем, реализованные убытки остаются повышенными и имеют тенденцию к росту, поскольку подводные держатели тратят монеты, которые были приобретены около вершины рынка в течение октября и ноября.

В среднем ежедневные значения реализованных убытков составляют ~ 750 миллионов долларов в день, что сопоставимо с минимумами капитуляции в мае-июле 2021 года. Постоянство событий реализации крупных убытков свидетельствует о беспокойстве на рынке, но также отражает оценку притока спроса на эти потраченные монеты.

Длительные периоды больших реализованных убытков действительно возлагают на быков бремя доказывания достаточной поддержки спроса. Макроснижение значений реализованных убытков было бы более обнадеживающим сигналом для быков, поскольку оно дает ранний признак истощения продавцов.

Тупик в игре между ценовым действием, реализованной прибылью и реализованными убытками виден в 28-дневном градиенте рыночной реализации (MRG), который сравнивает импульс рыночной капитализации (спекулятивная стоимость) с реализованной капитализацией (реальный приток капитала).

- Положительные значения сигнализируют о сохранении бычьего тренда и усилении восходящего импульса на спотовых рынках.

- Отрицательные значения сигнализируют о медвежьем тренде, а импульс благоприятствует медведям.

- Большие значения сигнализируют о том, что Биткоин, возможно, перекуплен (положительно) или перепродан (отрицательно), поскольку рыночная оценка отклоняется от более фундаментальных притоков или оттоков капитала, соответственно.

Тенденция и значения MRG указывают на то, что текущие рыночные цены приближаются к точке равновесия с притоком капитала, при этом развивается месячная бычья дивергенция. Твердый прорыв выше нуля будет сигнализировать о бычьем развороте, в то время как прорыв вниз будет означать, что импульс ускоряется в сторону снижения.

Когорты и психология

Мы также можем проанализировать психологию и поведение держателей как краткосрочных (STH), так и долгосрочных (LTH) держателей, наблюдая за изменениями их соответствующих пределов реализации и динамикой предложения.Следующая метрика рассчитывается как разница между ежедневным изменением реализованных лимитов LTH и STH. Интерпретация следующая:

- Отрицательные значения (красный цвет) сигнализируют о том, что реализованный лимит STH ежедневно увеличивается больше, чем реализованный лимит LTH. Это происходит во время бычьего рынка, когда долгосрочные держатели распределяют предложение среди новых держателей.

- Положительные значения (зеленый цвет) сигнализируют о том, что предел реализации LTH ежедневно увеличивается больше, чем предел реализации STH, что происходит во время медвежьих рынков накопления, когда активность STH снижается, а неизрасходованные монеты превращаются в когорту LTH.

В настоящее время значения находятся около нуля с общей тенденцией к росту, что свидетельствует о смягчении распределения LTH, достижении рынком нового равновесия и потенциальном развороте к накоплению. Обратите внимание, однако, что процесс установления аналогичного рыночного равновесия и возможного макроэкономического минимума исторически занимал несколько месяцев.

Скромное распределение монет от LTH к STH отражается в метрике Total Supply Hold (Общий объем предложения), поскольку чистый объем монет, находящихся в когорте STH, увеличился за последние месяцы.

Предложение этой когорты составляет около 3 миллионов BTC, что является относительным историческим минимумом и уровнем, который означает переход к рынку, где доминируют ходлеры. Это действует с момента сокращения доли заемных средств в мае 2021 года.

Низкий уровень предложения STH типичен для медвежьих тенденций, поскольку старые монеты остаются бездействующими, а более молодые монеты медленно накапливаются покупателями с высокой степенью убежденности.

Далее мы обратимся к волнам HODL реализованной капитализации, которые отражают разбивку реализованной капитализации по возрасту монеты и стоимостной основе. Приведенная ниже диаграмма была отфильтрована для монет моложе 3 месяцев, чтобы еще больше подчеркнуть силы, действующие в когорте краткосрочных держателей.

Вообще говоря, более низкие значения этой метрики говорят о медвежьем тренде, когда старые монеты бездействуют, а молодые монеты постепенно накапливаются и уходят с рынка.

В настоящее время около 40% реализованной капитализации удерживается в монетах возрастом менее 3 месяцев, принадлежащих покупателям, выходящим на вершину рынка или во время текущей коррекции. Диапазон 1–3 млн расширяется, и с конструктивной точки зрения эти монеты продолжают расти в диапазоне 3 млн+, что приводит к чистому снижению количества молодых монет.

Более медвежьим наблюдением было бы, если бы старые монеты начали тратиться, что привело бы к раздуванию этих полос и означало бы дополнительный приток ликвидных запасов, которые должны быть поглощены.

Производные фейерверки на горизонте

На фоне понижательного давления на доходность держателей биткоинов, но при этом благоприятной среднесрочной и долгосрочной динамики предложения, фьючерсные рынки остаются пороховой бочкой для краткосрочной волатильности с бессрочным открытым интересом к фьючерсам на уровне ~ 250 000 BTC — исторически повышенный уровень.С апреля 2021 года это сопровождалось значительными разворотами ценового движения, поскольку риск короткого или длинного сжатия увеличивается, что разрешается в событиях сокращения доли заемных средств на всем рынке.

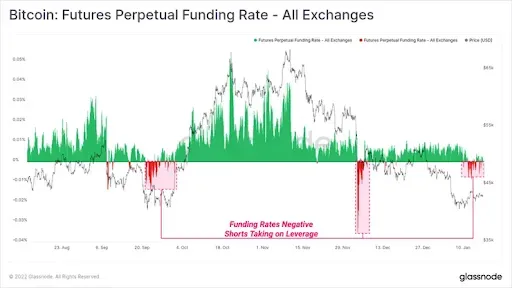

Наряду с высоким открытым интересом, ставки фондирования на этой неделе переместились в отрицательную зону, указывая на то, что короткие позиции все больше нуждаются в кредитном плече. Поскольку бессрочные своп-рынки были опущены ниже спотовых цен, это добавило еще больше смещения в сторону потенциального переизбытка коротких позиций в непосредственной близости от текущей цены.

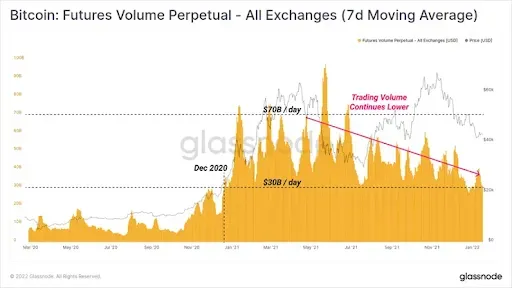

В дополнение к большому непогашенному открытому интересу и отрицательным ставкам финансирования объем торгов продолжает снижаться и в настоящее время составляет около 30 миллиардов долларов в день. Это совпадает с уровнями декабря 2020 года и отражает заметное снижение по сравнению с максимумами бычьего рынка 2021 года, которые превышают 70 миллиардов долларов в день.

Если произойдет сокращение доли заемных средств, более низкие объемы торгов могут усилить это влияние.

Поскольку открытый интерес продолжает взимать плату за большое движение, ставки финансирования падают, а объемы фьючерсов сокращаются, открытый интерес с крипто-маржой продолжает снижаться по сравнению с открытым интересом с наличной маржой.

Поскольку только 40% открытого интереса приходится на продукты с крипто-маржой и наблюдается убедительный нисходящий тренд с мая 2021 года, данные по фьючерсам с наличной маржей становятся все более важным сигналом и заслуживают внимания большего числа участников рынка. Обратите внимание, что эта тенденция в первую очередь обусловлена относительным снижением крипто-маржи на биржах Binance, Bybit, Huobi и OKEx.

Таким образом, есть свидетельства того, что рынок достигает некоторой формы равновесия цены и импульса в рамках более широкой медвежьей структуры рынка. Биткоин-медведи, безусловно, одерживают верх, однако по ряду сетевых метрик и индикаторов появляются скромные бычьи расхождения.

В сочетании с повышенным будущим открытым интересом и предубеждением, которое, по-видимому, связано с коротким интенсивным рынком, остается риск сокращения доли заемных средств в сторону повышения.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.