Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 06.12.21 - 12.12.21

Биткоин-быки пытаются удержать уровень цен в 50 тысяч долларов, поскольку высокий спрос уводит монеты с бирж. Однако прибыльность сети предполагает, что это может быть «бычья / медвежья» линия на песке.

Обзор рынка биткоинов

Рынок биткоинов попытался восстановить свои позиции после бурного и нестабильного события сокращения доли заемных средств на прошлой неделе. Цены на биткоины были в значительной степени ограничены диапазоном, открываясь на уровне 49 368 долларов США и торговавшись между максимальным значением в 51 900 долларов США и минимальным значением в 46 469 долларов США.После значительной рыночной волатильности, такой как событие сокращения доли заемных средств на прошлой неделе, важно оценить широкую реакцию инвесторов, изменения в структуре расходов и настроениях, а также новые возникающие тенденции, которые наблюдаются в данных о цепочке и производных финансовых инструментах.

Для достижения этой цели в информационном бюллетене на этой неделе будут сравниваться недавнее сокращение доли заемных средств и структура рынка с мая по июль.

Обсуждение вышеперечисленных пунктов будет направлено на предоставление контекста для текущего состояния рынков биткоинов и того, где мы находимся в рамках игры по накоплению и распределению биткоинов.

Реализация прибылей и убытков

После значительных просадок цены для некоторых держателей естественно осознавать убытки из-за опасений, что рынок ожидает дальнейшего спада или капитуляции, а также ниже базовой стоимости держателя.В настоящее время мы наблюдаем ускорение реализованных убытков среди держателей, которые дважды превышают 1 миллиард долларов в день во время этой коррекции. В то время как реализованные убытки напрямую показывают расходование подводных запасов, мы обычно предполагаем, что это отражает верхнюю границу величины нового давления продажи, когда монеты снова попадают в обращение.

Если мы сравним текущее сокращение доли заемных средств с майским, мы увидим:

- Просадка в мае-июле 2021 года показывает замедление реализованных убытков после события первоначальной капитуляции, поскольку ведущие покупатели переводили монеты на биржи для продажи.

- Просадка в октябре-декабре 2021 года показывает ускорение реализованных убытков, что указывает на более дружественный и осторожный подход рынка, что потенциально указывает на нервозность в отношении дальнейшего снижения.

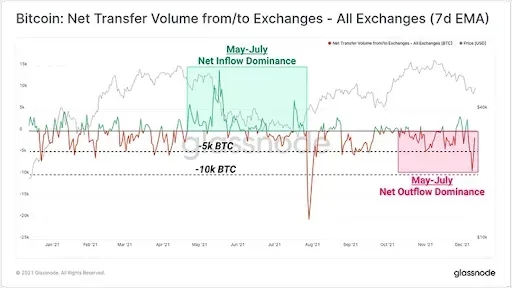

Однако ключевое различие между этими двумя событиями можно увидеть в чистых потоках обмена и их влиянии на общий обменный баланс. В мае-июле биржи увидели огромный приток около +168k BTC в сеть за три месяца. В ходе текущей коррекции с октября по декабрь мы наблюдали отток с бирж в общей сложности 49 тыс. BTC, что является весьма контрастным.

При обмене объемов чистых потоков (на основе 7-дневной EMA) мы видим, что текущий рынок устойчиво находится в режиме чистого оттока, с обычным ежедневным оттоком от 3 до 5 тысяч BTC. В целом, хотя значительные убытки наверняка происходят в цепочке, они удовлетворяются значительным и, возможно, подавляющим спросом.

Мы также можем следить за динамикой рынка, используя 28-дневный рыночный градиент (MRG). Этот инструмент измеряет относительную динамику между ценовым действием (рыночной капитализацией) и потоками капитала в цепочке (реализованная капитализация). Исторически высокие или нисходящие значения служили сигналом для осторожности, а низкие или восходящие значения исторически служили сигналом для более рискованного подхода.

Текущие значения MRG показывают, что Биткоин находится в состоянии перепроданности с исторически низкими значениями MRG. Однако показателю еще предстоит полностью выровняться и выйти на плато, что указывает на то, что и цена, и потоки капитала все еще пытаются восстановить здоровое равновесие. Раннее подтверждение будет найдено при техническом прорыве выше, а полное подтверждение - при прорыве выше нулевой границы.

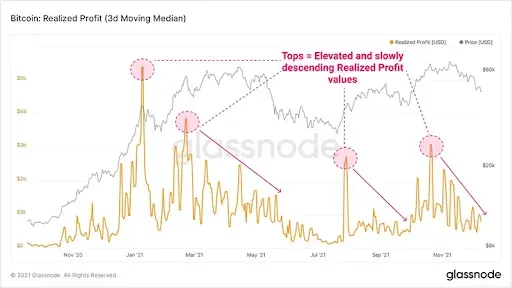

Другая сторона уравнения ончейн - это инвесторы, получающие прибыль, которые чаще всего являются долгосрочными держателями. Величина реализованной прибыли снижается так же, как и в первой половине 2021 года, что свидетельствует о том, что по мере продолжения коррекции тратится меньше прибыльных монет.

Частично это связано с более низкими ценами, но также свидетельствует о том, что коммерческие держатели не так заинтересованы в расходах на текущих уровнях.

Тем не менее, снижение реализованной прибыли в январе-мае произошло вместе с ценовой моделью максимума, что свидетельствует о более слабом спросе с течением времени. Снижение реализованной прибыли во время коррекции, как это было в мае-июле и в настоящее время, вероятно, указывает на возвращение убежденности и снижение желания продать по этим ценам.

Однако значительный возврат к повышенным значениям этого показателя, особенно если он будет сопровождаться снижением цен, может вызвать беспокойство, так как это, вероятно, будет указывать на ухудшение убежденности среди коммерческой когорты и опасения дальнейшего ухудшения ситуации.

Последствия делевериджа

По мере развития рынка биткоинов производные продукты становятся все более значимым фактором, влияющим на поведение цен. После события сокращения доли заемных средств также важно оценить, добавляет ли рынок дополнительное кредитное плечо, поскольку трейдеры «затягивают спад», или же рынок остается осторожным в ответ на волатильность.Это влияние фьючерсных рынков на цену особенно доминирует в периоды, когда открытый интерес по фьючерсам поднимается выше уровня 380 000 BTC. Это становится особенно тревожным после сильного роста цен и продолжительного периода времени, когда мы наблюдали ранее:

- Сильные руки и трейдеры передают монеты новым держателям, которые имеют более высокую стоимость и более чувствительны к волатильности.

- Высокий открытый интерес к фьючерсам дает топливо для волатильного движения, движимого фьючерсами.

Оба эти фактора преобладали в пиках мая и ноября, что привело к снижению открытого интереса к фьючерсам до ~ 340 тыс. BTC. Однако обратите внимание, что за последнюю неделю открытый интерес вырос примерно на 5 тыс. BTC. Ключевым показателем, за которым следует следить в дальнейшем, является то, начинает ли открытый интерес агрессивно расти.

Это будет указывать на более высокую вероятность того, что уровни ликвидации и стоп-лоссы группируются вокруг текущего торгового диапазона, а также на повышенные ожидания волатильности, обусловленной производными финансовыми инструментами.

Ставки фондирования по бессрочным фьючерсам являются ключевой точкой данных для оценки направленности рынка. Ставки финансирования помогают привязать цену этих фьючерсов как можно ближе к спотовой цене биткоинов за счет:

- Заставляет длинные позиции платить коротким (зеленый), когда цена бессрочного фьючерса > спотовой цены.

- Заставляет короткие позиции платить длинные (красный цвет), когда спотовая цена > цены бессрочного фьючерса.

Экстремальные значения ставок финансирования исторически сигнализировали о пике эйфории или несчастья для участников рынка, часто коррелируя с локальными рыночными максимумами и минимумами, соответственно.

Перед просадкой на прошлой неделе мы стали свидетелями локальной эйфории, о чем свидетельствует большой относительный всплеск ставок финансирования, почти точно на рынке ATH. На минимумах недели мы испытали обратное, с первым отрицательным результатом после октябрьских минимумов в 40 тысяч долларов.

Хотя отчасти это связано с тем, что произошло сокращение доли заемных средств, стоит учесть два момента:

- Трейдеры с кредитным плечом были вынуждены закрыть свои позиции, убрав стоп-лоссы и уровни ликвидации до 45 тысяч долларов (и даже ниже на некоторых биржах).

- Ставки финансирования в настоящее время лишь немного положительны и существенно не растут. Это добавляет еще одно свидетельство того, что большая часть «чрезмерного» кредитного плеча была снята с рынка. Подобно открытому интересу, это показатель, за которым стоит следить.

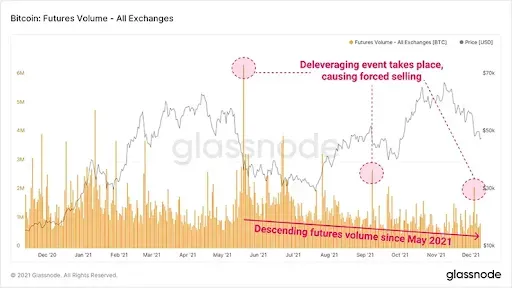

Объем фьючерсов также резко вырос во время события, что исторически давало заметные точки разворота цены. На последнем импульсе объем фьючерсов в совокупности составлял ~ 2 миллиона BTC.

Хотя эта сумма в фьючерсном объеме значительна, она остается относительно небольшой по сравнению с просадками в мае и сентябре 2021 года. Кроме того, это часть последовательного снижения общего объема, которое наблюдается с мая.

Это кажется нелогичным, поскольку с тех пор цена выросла более чем вдвое по сравнению с ATH, и рост цен может показаться подходящим сочетанием с увеличением объемов торгов. Также обратите внимание, что объемы также снижаются в пересчете на доллар США по сравнению с началом 2021 года, поэтому это не связано с более высокими ценами, приравниваемыми к меньшему объему торговли BTC.

Таким образом, это изменение может быть комбинацией:

- Фьючерсные трейдеры имеют более низкий аппетит к риску после исторической просадки в мае 2021 года.

- Трейдеры переводят свои средства на другие рынки, такие как альткоины.

- Мнение, что рынки биткоинов все еще фактически находятся в долгосрочной макроконсолидации, переваривая повышение курса, волатильность и быстро меняющиеся глобальные события с этого времени прошлого года.

После события сокращения доли заемных средств, как правило, спотовые рынки (и, следовательно, данные в цепочке) возвращаются в качестве доминирующей функции принуждения, определяющей движения цен.

Полезным инструментом для определения этого перехода между рыночной структурой, основанной на производных финансовых инструментах и спотовой / цепной сделкой, является рассмотрение постоянного открытого интереса к бессрочным фьючерсам как доли от рыночной капитализации биткоинов:

- Высокие значения 1,3% сигнализируют о преобладании производных инструментов.

- Низкие значения 1,1% сигнализируют о преобладании спотовых инструментов

Хотя эти значения не вернулись к исторически низким уровням, таким как те, которые наблюдались в мае, они вернулись к гораздо более здоровым уровням, которые ранее наблюдались в конце 2021 года, когда они переходили с 30 тысяч долларов до 60 тысяч долларов и выше. Это еще раз подтверждает, что произошло значимое событие сокращения доли заемных средств, и рынок, похоже, реагирует с осторожностью, а не снова наращивает рычаги.

Наконец, мы закончим с прибыльностью для инвесторов. Мы можем использовать чистую нереализованную прибыль / убыток (NUPL) в качестве индикатора того, когда может быть активирована дополнительная сторона продажи, если цены на биткоины упадут или продолжат снижаться.

Историческое поле битвы между быками и медведями заключается в прибыльности всей сети в 50%, что означает, что половина рыночной капитализации биткоинов удерживается как нереализованная прибыль.

- При медвежьих тенденциях эта зона оказывает сопротивление, так как держатели все больше склонны сокращать свои позиции с умеренной прибылью, как это видно по ценовым движениям с мая по июль.

- При бычьих тенденциях эта зона обеспечивает поддержку со стороны держателей, которые хотят увеличить свои прибыльные позиции, что можно увидеть с августа по ноябрь.

На этом графике текущее падение цены похоже на коррекцию в рамках более крупного бычьего тренда - резкий контраст с маем, когда NUPL четко прорезал уровень 50%. Однако переход между этой областью отмечает различие между отрицанием убеждений (зеленая окраска) и оптимизмом-тревогой (желтая окраска), что является подходящим описанием настроений нынешнего держателя в настоящее время.

По мере консолидации рынка биткоинов создается впечатление, что деривативные рынки отошли на второй план по сравнению со спотовыми рынками, и произошло значимое событие сокращения доли заемных средств.

Есть признаки того, что к спотовым инвесторам возвращается убежденность и спрос остается значительным, однако рынок по-прежнему находится на ключевом уровне психологической поддержки, как видно по метрике NUPL. Возможно, что этот торговый диапазон определяет бычью-медвежью линию на песке, и ключевой риск заключается в том, произойдет ли возможный переход в менее благоприятные условия, если он не удержится.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.