Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 18.10.21 - 24.10.21

Биткоин растет до новых ATH одновременно с запуском первого ETF, обеспеченного фьючерсами. Долгосрочные держатели фиксируют скромную прибыль, однако сокращают расходы во время спада.

Обзор рынка биткоинов

На этой неделе Биткоин поднялся до новых рекордных максимумов после запуска ETF-стратегии ProShares Bitcoin Strategy (тикер $BITO). Рынок превысил предыдущий апрельский ATH (64 717 долларов) и достиг нового пика в 66 928 долларов. С тех пор рынок скорректировался, установив недельный минимум в 59 722 доллара.Активы под управлением BITO ETF превысили $ 1,1 млрд за первые два дня торгов, что превзошло 18-летний рекорд, установленный ETF $ GLD Gold. Поскольку в основе BITO ETF лежат фьючерсы на биткоины, торгуемые на бирже CME, на этой неделе мы проанализируем взрывной рост открытого интереса и объема на рынках CME.

Мы также продолжаем нашу оценку поведения долгосрочных держателей акций, которая, похоже, замедляется по мере того, как убежденность возвращается во время этого отката. Мы завершаем наш анализ введением новых показателей и моделей ценообразования, разработанных нашим сообществом аналитиков. Все они были добавлены в Workbench в виде предустановок.

Запуск ETF, обеспеченного фьючерсами на биткоины

Главной новостью в отрасли на прошлой неделе стал запуск продукта BITO ETF, который использует фьючерсные контракты CME в качестве базового актива. Открытый интерес к контрактам CME резко вырос в октябре на 3,95 миллиарда долларов (265%). Это установило новый рекордный максимум в $ 5,44 млрд для открытого интереса по фьючерсам на бирже CME.

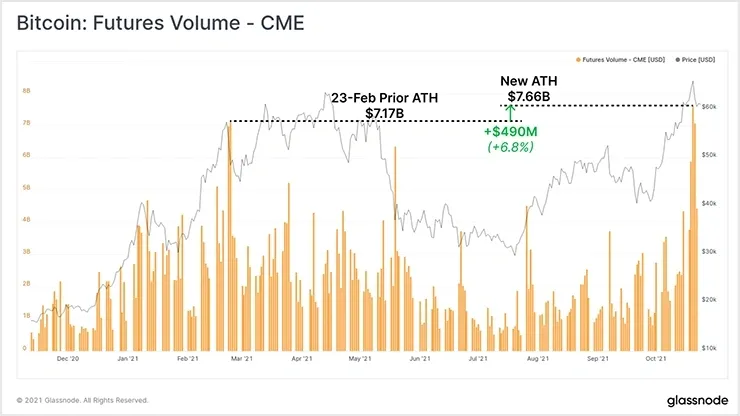

Объем торгов также достиг нового максимума в $ 7,66 млрд 20 октября, в день текущей цены ATH. Трейдеры переместили дополнительный объем фьючерсов на CME на сумму 490 млн долларов по сравнению с предыдущим пиком, установленным в феврале 2021 года.

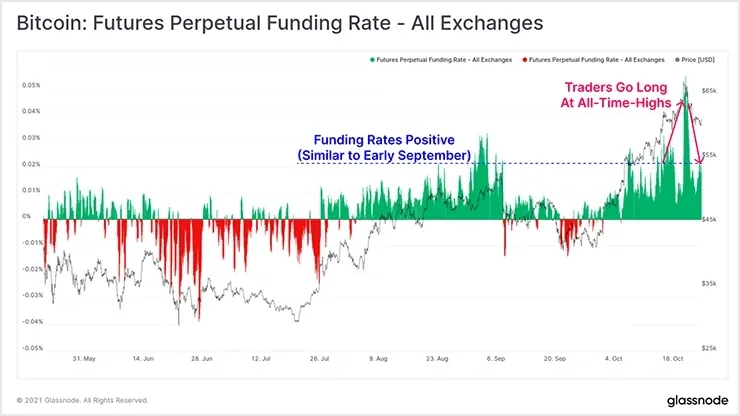

Ставки финансирования на фьючерсных рынках бессрочных свопов также достигли нового локального максимума в тот же день, когда цены достигли 66 тысяч долларов. Это сигнализировало о том, что многие трейдеры открывали длинные позиции с использованием заемных средств на фоне ажиотажа, связанного с ралли и запуском ETF.

Как часто случается в периоды изобилия и высокого кредитного плеча, цены быстро корректируются, смывая избыточное кредитное плечо, достигая стоп-лоссов и возвращая ставки финансирования на более низкие уровни.

Обратите внимание, что ставки фондирования остаются на том же уровне, что и накануне начала сентября. Поскольку открытый интерес по фьючерсам остается около исторического максимума, остается в игре риск дальнейшего падения с целью увеличения кредитного плеча.

Наконец, на деривативных рынках, и в более конструктивном свете, доля фьючерсной маржи, обеспеченной нестабильными криптоактивами, продолжает снижаться. Фьючерсные контракты с криптовалютой упали с 70,1% в апреле (в прямом листинге Coinbase) до 44,6% сегодня.

Обратное этому наблюдению заключается в том, что обеспечение стейблкоина или фиатной валюты теперь предоставляется для 55,4% открытого интереса по фьючерсам (против 29,9% в апреле). Это гораздо более здоровое состояние кредитного плеча на рынке, когда волатильность цен в размещенном обеспечении постепенно снижается в пользу активов со стабильной стоимостью и фиатной валюты.

Старые монеты в движении

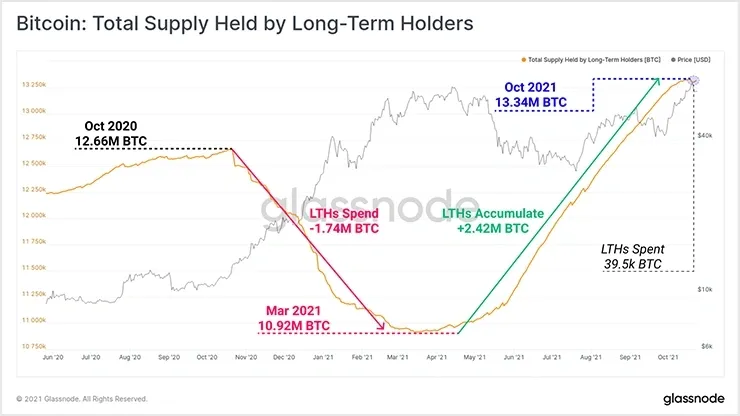

На прошлой неделе мы рассмотрели самые ранние признаки старых монет, отражающие более опытных долгосрочных держателей (LTH), которые тратятся и фиксируют прибыль. Это типичное поведение вокруг новых ценовых ATH, и после еще одной недели ценового действия мы можем переоценить состояние этого тренда.Предложение долгосрочных держателей сократилось примерно на 39,5 тыс. BTC за последние две недели. Однако, если мы посмотрим на это в контексте, он следует за периодом невероятного накопления и удержания, когда удерживаемое предложение LTH увеличилось на 2,42 млн BTC с минимумов в марте.

Текущее предложение LTH на 680 тыс. BTC больше, чем было в это время в прошлом году, и даже после нескольких недель начинает возвращаться в сторону роста. Это наблюдение предполагает, что, возможно, распределение LTH до сих пор было скорее "событием", чем тенденцией.

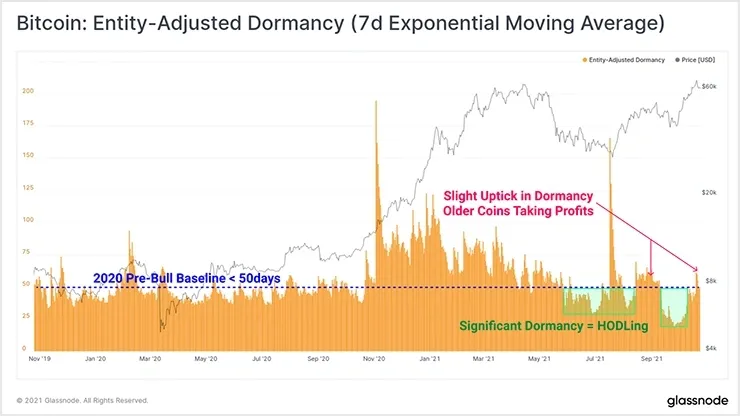

Мы можем увидеть величину продолжительности жизни, разрушаемую этими старыми монетами на ходу, в метрике покоя. Состояние покоя представляет собой среднее количество монетных дней (продолжительность жизни), уничтоженных на единицу BTC, потраченную в этот день. Общее толкование таково:

- Более высокие значения означают более пожилой средний возраст и обычно указывают на то, что распределяются старые монеты (типично на бычьих рынках).

- Более низкие значения означают, что средний возраст монет относительно молодой и типичен для медвежьих рынков и периодов накопления.

Базовый уровень покоя до бычьего рынка, составляющий около 50 дней, был установлен в течение 2019-2020 годов. Это дает нам ориентир для определения того, что составляет накопление по сравнению с распределением. Невероятно, но накопление с мая по сентябрь проявляется в виде чрезвычайно низких значений периода покоя, которые в середине сентября опускаются ниже 25 дней (сильный сигнал накопления).

За последние две недели этот показатель немного вырос, однако он продолжает торговаться около 50-дневного предбычьего базового уровня, что свидетельствует о скромных, но не экстремальных расходах на LTH.

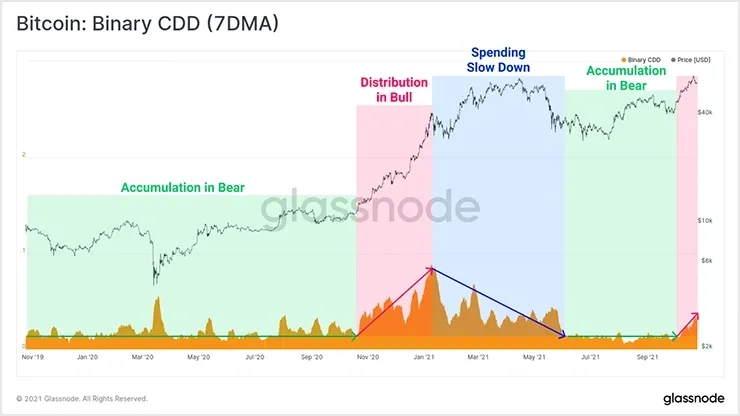

Аналогичную картину можно наблюдать в метрике Binary Coin-days Destroyed, которая начинает торговаться выше в среднем за 7 дней. Это снова очень похоже на поведение, наблюдавшееся на предыдущих бычьих рынках, где LTH начинают распространение вокруг новых ценовых ATH. Аналогичная картина наблюдается с октября 2020 года по январь 2021 года во время ралли с 10 до 42 тысяч долларов.

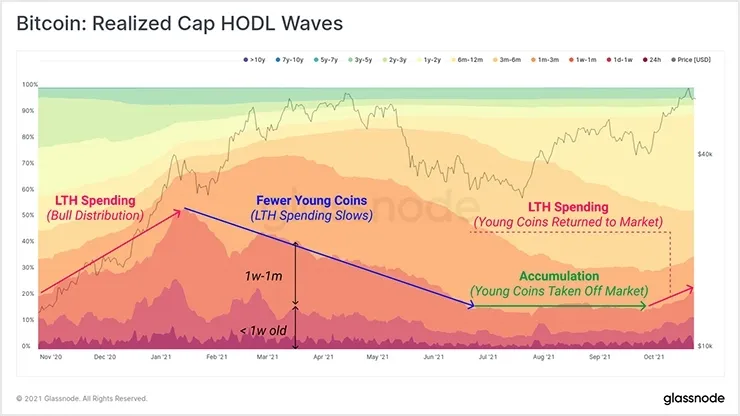

Волны Realized Cap HODL подтверждают вышеприведенные наблюдения, поскольку более молодые полосы монет (более теплые цвета) испытали небольшой подъем. По мере того, как старые монеты тратятся, большая реализованная стоимость монет перемещается в эти более молодые группы, а более старые группы пропорционально сокращаются.

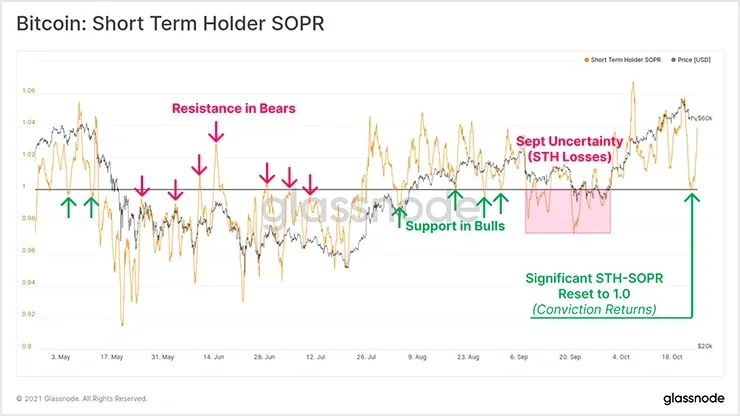

Показатель SOPR краткосрочного держателя также сигнализирует о возвращении убежденности, со сбросом до значения 1.0. SOPR отражает совокупную прибыльность монет, потраченных в этот день, со значениями более 1,0, указывающими на чистую прибыль, и менее 1,0 чистыми убытками.

STH, как правило, являются маржинальными покупателями и продавцами, а STH-SOPR часто сигнализирует о поддержке (у быков) и сопротивлении (у медведей), когда он возвращается к значению 1.0. Это указывает на то, что как прибыльные, так и убыточные монеты остаются бездействующими, и означает возвращение убежденности.

На бычьем рынке сброс SOPR представляет собой разумный случай для минимумов коррекции, даже если только для более краткосрочного отскока.

В целом, горстка долгосрочных держателей начала тратить свои монеты для получения прибыли и демонстрирует повышенные показатели уничтоженной продолжительности жизни. Тем не менее, рост Dormancy и Binary CDD остается довольно небольшим по сравнению с предыдущими распределениями бычьих циклов, и даже STH прекратили тратить во время этой коррекции.

Поскольку предложение LTH уже начинает восстанавливаться, наиболее вероятная интерпретация состоит в том, что подавляющее большинство держателей монет все еще ожидают и ждут более высоких цен.

Еженедельная статья: графики Community Workbench

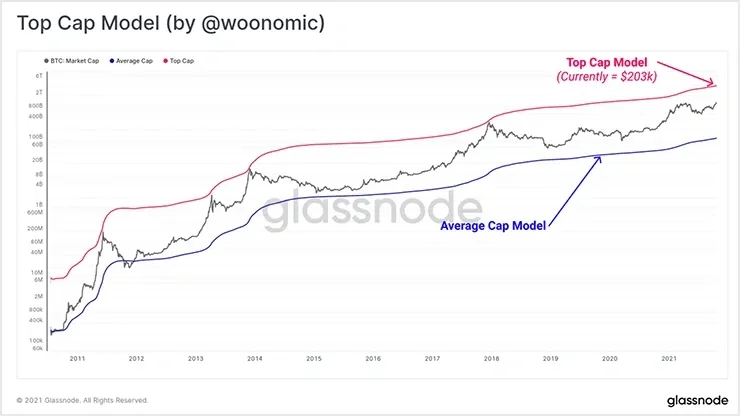

Мы рады выпустить для Workbench набор предварительно установленных диаграмм, которые созданы и предоставлены нашим сообществом аналитиков.Первая – это модель Top Cap, которую инвестировал сам дедушка сетевой аналитики, @woonomic. Эта модель применяет множитель 35 к средней цене биткоина за все время, чтобы установить модель максимума цикла, которая выбрала все четыре предыдущих вершины макроэкономического рынка.

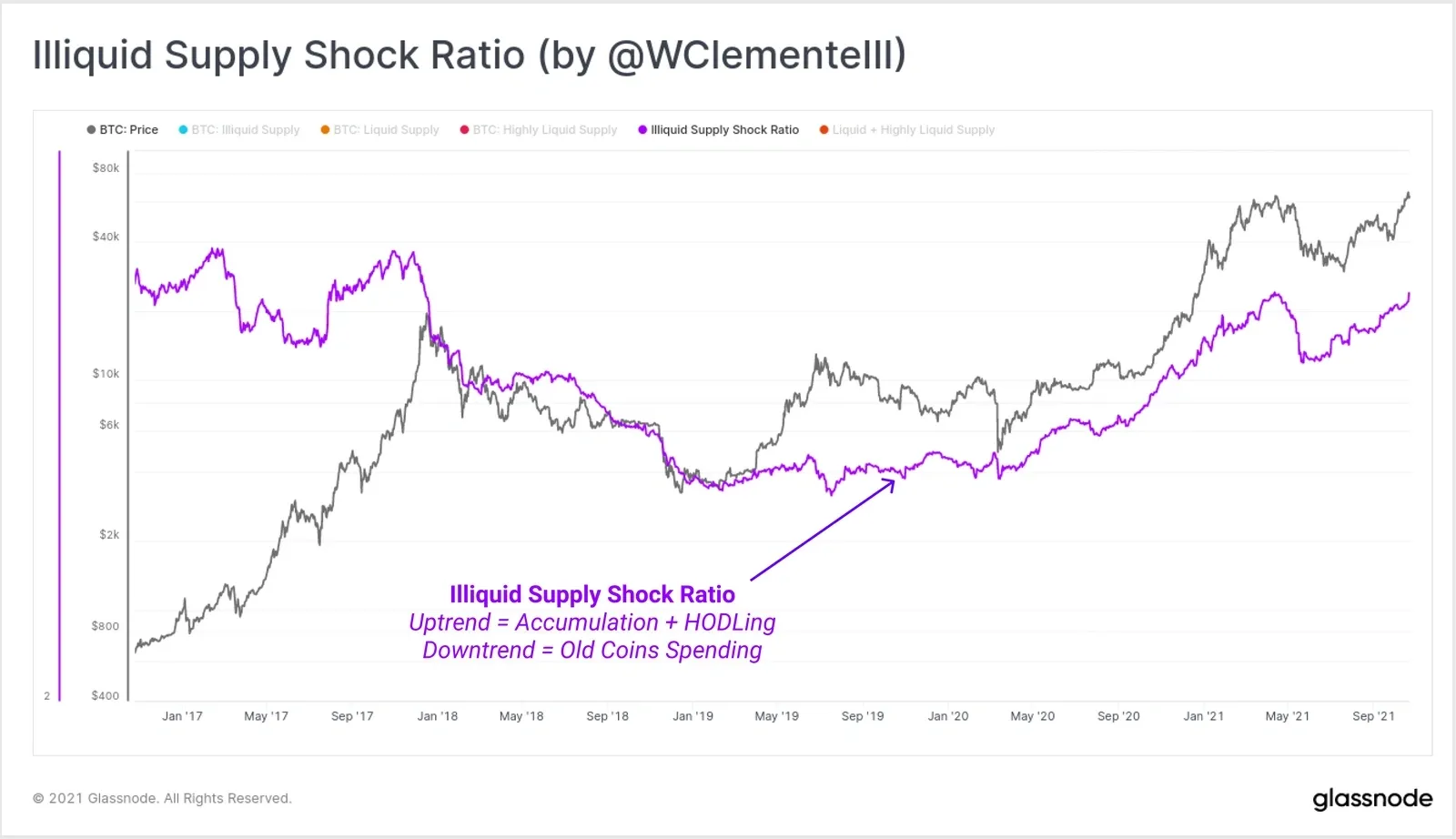

Второй – коэффициент шока неликвидного предложения (ISS), предложенный @WClementeIII. Там, где монеты в основном уходят из ликвидного обращения, коэффициент ISS будет иметь тенденцию к повышению, что предполагает повышенную вероятность шока предложения.

И наоборот, тенденция к снижению коэффициента ISS будет возникать по мере того, как неликвидные монеты расходуются обратно в обращение ликвидности, что снижает вероятность шока предложения.

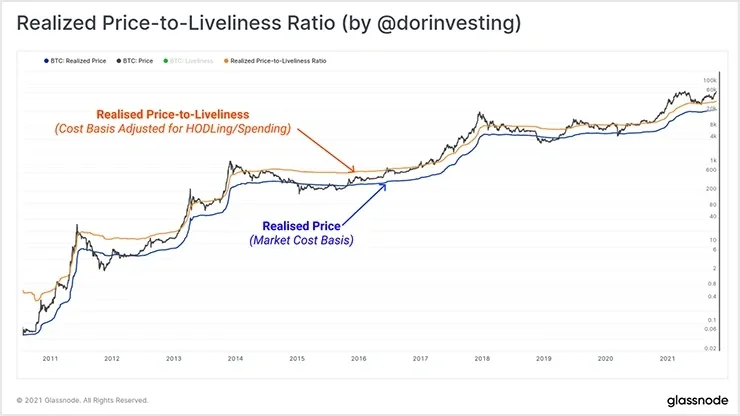

Отношение реализованной цены к жизнеспособности (RPLR) было введено компанией @dorinvesting, которая изменяет реализованную цену с помощью живости. Взяв соотношение между ними, можно создать модель "справедливой стоимости" для Биткоина, которая учитывает периоды времени, когда удержание или расходы доминируют в поведении инвесторов.

- Там, где происходит больше удержания, создается больше монетных дней, оживленность стремится к нулю, а справедливая стоимость RPLR оценивается выше.

- Там, где удержание меньше, больше монетных дней уничтожается, живость имеет тенденцию к единству, а справедливая стоимость RPLR оценивается ниже.

Мы хотим поблагодарить наших аналитиков сообщества, которые продолжают публиковать проницательные и новаторские работы в области анализа сети и рынка. Мы с нетерпением ждем возможности увидеть и интегрировать еще много творений сообщества Workbench.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.