Базовые блокчейн-основы продолжают рисовать оптимистичную картину для биткоина, поскольку кредитное плечо и фьючерсные премии на деривативных рынках растут.

Обзор рынка биткоинов

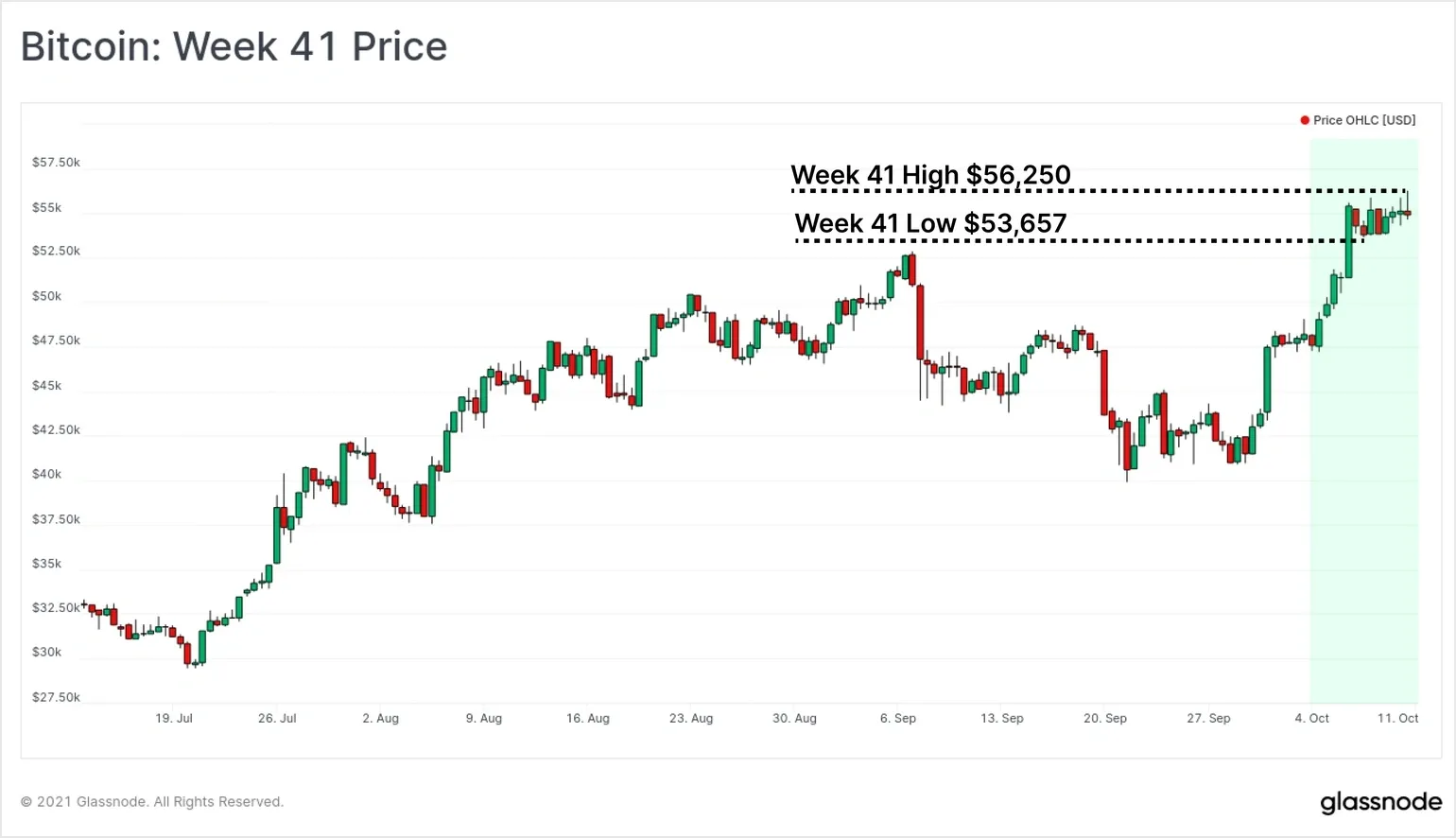

На этой неделе рынок биткоинов продолжал демонстрировать силу, при этом цены торгуются в узком диапазоне консолидации с минимумом в 53 657 долларов и максимумом в 56 250 долларов. После впечатляющего роста с сентябрьских минимумов рынку удалось удержать прибыль, в то время как активность в сети начала долгожданный подъем вверх.На этой неделе мы анализируем растущее проникновение заемных средств на рынки деривативов, впечатляющий рост предложения долгосрочных держателей и недавний рост активности внутри сети. Во многих аспектах рынка биткоинов сигналы продолжают давать конструктивное представление о ценах, и настроения участников рынка остаются положительными.

Активность в сети растет

Первая неделя октября пережила долгожданный всплеск сетевой активности, что повысило вероятность появления нового спроса в четвертом квартале 2021 года.Активные объекты, количество отдельных участников в сети каждый день, выросло на 19% к этой неделе, достигнув около 291 тыс. активных объектов в день. Это значение соответствует показателям конца 2020 года в начале последнего бычьего забега. Более активные участники рынка исторически коррелировали с растущим интересом к активу на ранних стадиях бычьих рынков.

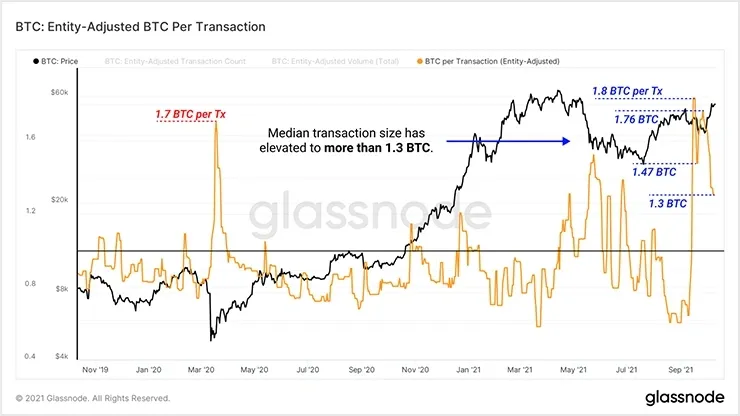

Наряду с увеличением числа участников рынка, типичная стоимость транзакций также увеличилась. С середины сентября средний размер транзакции вырос до более 1,3 BTC. В последний раз сеть Биткоин видела средний размер транзакции выше 1,6 BTC в марте 2020 года во время обвала ликвидности.

Увеличение типичного размера транзакции не является синонимом удорожания, но свидетельствует о более крупных потоках капитала в цепочке и даже в размере институционального размера. Вообще говоря, периоды, близкие к окончанию медвежьих рынков, - это периоды, когда умные деньги начинают накапливаться в размерах.

Эти периоды часто характеризуются более низкой (но растущей) активностью в сети и все более крупными объемами транзакций.

Долларовая стоимость объема, перемещающегося по цепочке, также выросла до значимого уровня. Рассматривая объем переводов (в долларах США) как процент от реализованного лимита, мы можем напрямую сравнить сетевую активность со значением, "хранящимся" в активе. На диаграмме ниже представлена "Реализованная скорость", рассчитанная как соотношение между объемом транзакций внутри цепочки, выраженным в долларах США, и Реализованным пределом.

Это дает представление об уровне объема спроса по отношению к стоимости предложения монет, оцененной в то время, когда оно было в последний раз потрачено в цепочке.

- Объем передачи, превышающий 3% от реализованной капитализации, обычно знаменует начало фазы бычьего рынка, поскольку полезность сети увеличивается по сравнению с реализованной оценкой.

- Объем передачи менее 3% от реализованной капитализации указывает на более медвежью фазу, когда полезность сети низкая или снижается по сравнению с реализованной оценкой.

Объем переводов снова превысил 3%-й порог, что свидетельствует о растущем спросе на расчет стоимости в цепочке. Это бычье развитие, за которым стоит следить в ближайшие недели, учитывая его высокий исторический сигнал.

Долгосрочные держатели удерживают

Чтобы еще больше поддержать конструктивное увеличение активности в сети, поставки, удерживаемые долгосрочными держателями (LTH), не демонстрируют никаких признаков замедления. LTH распространяли монеты с октября 2020 года по март 2021 года, когда их удерживаемое предложение достигло 10,91 млн BTC.За последние 7 месяцев доминировало поведение удержания, и более 2,37 млн BTC перешли через порог краткосрочного и долгосрочного владения (~ 155 дней). Чтобы представить это в контексте, за тот же период было добыто только 186 000 BTC, а это означает, что LTH добыли в 12,7 раз больше монет, чем было добыто в среднем.

Используя инструмент Workbench, мы можем количественно оценить величину накопления LTH относительно текущей эмиссии монет майнерам. Здесь мы берем соотношение между 30-дневным изменением предложения LTH (синий) и 30-дневным изменением в обороте предложения (оранжевый, соответствует общему объему выпуска).

Это соотношение показано розовым цветом ниже и представляет собой множитель ежемесячной эмиссии монет, который накапливается / удерживается (+ ve) или распределяется (-ve) LTH. Февраль 2021 года показывает, что LTH широко распределяются, достигая 26,4-кратного количества добытых монет. И наоборот, июнь был рекордным за все время уровнем относительного накопления, достигнув 27,7-кратной эмиссии.

С июля накопление LTH / удержание было довольно стабильным между 13,6 и 15,0-кратной эмиссией, что указывает на то, что количество монет, изъятых из обращения, значительно больше, чем количество новых монет.

Дополнительным подтверждающим доказательством этого наблюдения является показатель Revived Supply 1год +, который представляет объем монет старше 1 года, которые тратятся каждый день.

- Во время бычьих рынков типично видеть, как LTH распределяются по силе рынка, которая в конечном итоге достигает локального или глобального пика, когда предложение превышает спрос (восходящий тренд, розовый).

- После установления мировых вершин LTH замедляют расходы и ждут более низких цен, чтобы возобновить накопление (нисходящий тренд, синий).

- Когда цены достигают "зоны стоимости", инвесторы начинают накапливать умные деньги, что характеризуется низкими базовыми уровнями возобновления предложения, поскольку старые монеты остаются бездействующими, а молодые переходят из рук в руки (боковик, зеленый).

В текущей рыночной структуре возобновленное предложение предполагает, что рынок остается в зоне относительного накопления, при этом небольшие объемы возобновленного предложения возвращаются в ликвидный оборот.

Наряду с более высокими ценами, очень большая часть набора UTXO также вернула прибыль, достигнув 95,7% от всех UTXO. Это рост примерно на 11,3% с минимумов сентября. Также обратите внимание, что, хотя коррекция рынка с мая была глубокой, она не привела к тому, что доля UTXO в прибыли упала до крайних минимумов от 40% до 60%, наблюдаемых в период медведей 2018-19 годов или в марте 2020 года.

Также обратите внимание, что на сильных бычьих рынках UTXO в прибыли могут поддерживать значения выше 90% в течение многих месяцев.

Кредитное плечо возвращается на рынки производных финансовых инструментов

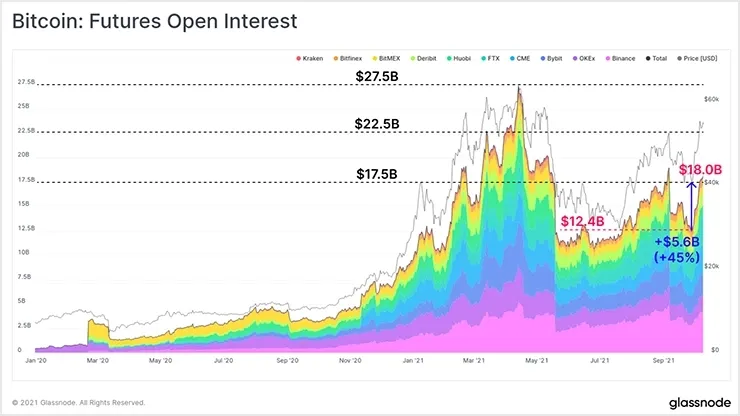

Позитивные настроения и конструктивное поведение цен также начали отражаться на рынках деривативов с растущим открытым интересом, здоровым контанго на фьючерсных рынках и растущими ставками финансирования бессрочных свопов. Открытый интерес по фьючерсам вырос на 5,6 млрд долларов (+ 45%) с минимумов в сентябре.Обратите внимание, что эта величина открытого интереса аналогична величине в начале сентября и в середине мая, которые предшествовали значительным долгим сжатиям.

Конструктивные будущие цены также можно увидеть в временной структуре фьючерсов, где согласованные диапазоны цен на биржах выделены синим цветом ниже. До конца года трейдеры на большинстве бирж (за исключением Huobi) оценивают биткоин примерно в 58,5 тыс. долларов (годовая премия составляет 12,4%).

Трейдеры на FTX и Huobi в настоящее время являются выбросами на март 2022 года, торгуя с премией в 800 долларов и скидкой в 3,1 тысячи долларов соответственно по сравнению с согласованной ценой около 60,1 тысячи долларов.

Трехмесячные фьючерсы в годовом исчислении также торговались с повышением в течение октября, поднявшись на + 12,4% на этой неделе. Май-июль был особенно медвежьим периодом, когда фьючерсные рынки оценивали цены только с премией от + 2% до + 5% в годовом исчислении за 3 месяца.

Премия в конце сентября вернулась к минимуму + 5% и сопровождалась относительно медвежьими настроениями на рынке. Однако такая относительно низкая основа для фьючерсов оказалась сильным индикатором противотрендового ралли в 2020 и 2021 годах.

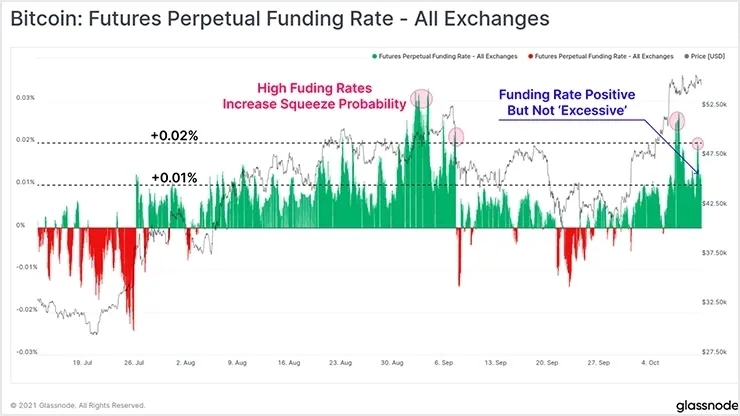

Рынки бессрочных свопов также демонстрируют все более бычий рост за последнюю неделю, при этом ставки фондирования составляют от + 0,01% до + 0,02% на всех биржах. На момент написания статьи ставки финансирования снижаются к нижнему пределу этого диапазона, что предполагает, что, возможно, трейдеры используют кредитное плечо, но более контролируемым образом, чем в предыдущие периоды.

Однако вероятность краткосрочной волатильности, вызванной длительным сжатием, действительно увеличивается вместе с повышенными ставками фондирования и повышением открытого интереса, и на нее следует обращать внимание.

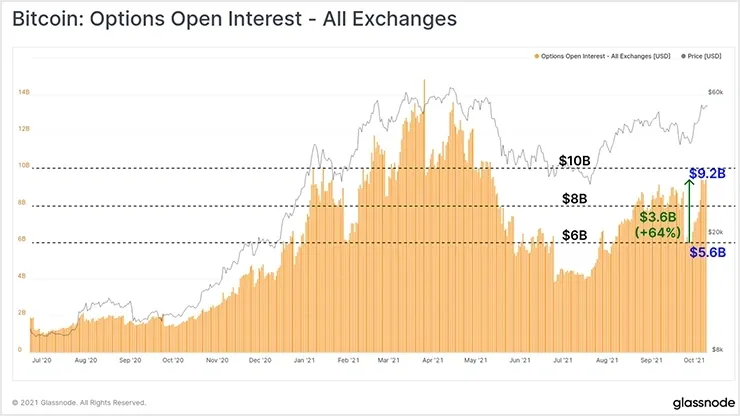

В завершение мы рассмотрим опционные рынки, на которых также наблюдается рост открытого интереса, который к октябрю вырос на 3,6 млрд долларов (+ 64%).

Рынки опционов по-прежнему составляют относительно небольшую часть объема торгов (обычно меньше 1 млрд долларов США), однако их рост отражает зрелость рынка, предоставляя новые возможности для хеджирования рисков, инструменты для майнеров и трейдеров для получения премий за волатильность и инструменты для изменения цены спекуляции.

На деривативных рынках нередко наблюдается приток открытого интереса, фьючерсных премий и положительных ставок фондирования наряду с положительным поведением цен. Хотя это увеличивает вероятность сжатия кредитного плеча, его следует рассматривать в сочетании с фундаментальными факторами, наблюдаемыми на спотовых рынках и в сети, для целостного представления.

Что мы видим, так это то, что во многих отношениях текущее конструктивное ценовое действие поддерживается очень здоровыми тенденциями в накоплении, поведении удержания, а также увеличением активности в сети и использования сети.

Зарабатываю в интернете на криптовалютах, акциях и других направлениях и активах.

Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую в Телеграм, делюсь опытом.