Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 02.08.21 - 08.08.21

Рынок растет, когда появляются признаки сокращения поставок биткоинов в цепочке, и Ethereum успешно запускает EIP1559.

Обзор рынка биткоинов

Рынок ненадолго торговался выше 200-дневной скользящей средней (45 тыс. долларов) в выходные, прежде чем откатиться и начать консолидацию. Как хорошо наблюдаемый технический индикатор смещения быков / медведей, рынки реагируют на отклонение или нарушение 200-дневной MA, вероятно, станет источником внимания в ближайшие недели.Поскольку ценовое движение подтверждает базовую силу рынка, мы оцениваем реакцию цепочки на ралли, стремясь определить, используют ли держатели биткоинов ликвидность на выходе, накапливают или остаются. Мы также будем оценивать ранние этапы динамики предложения Ethereum после успешного выпуск механизма сжигания платы EIP1559.

Потребительское поведение в сети

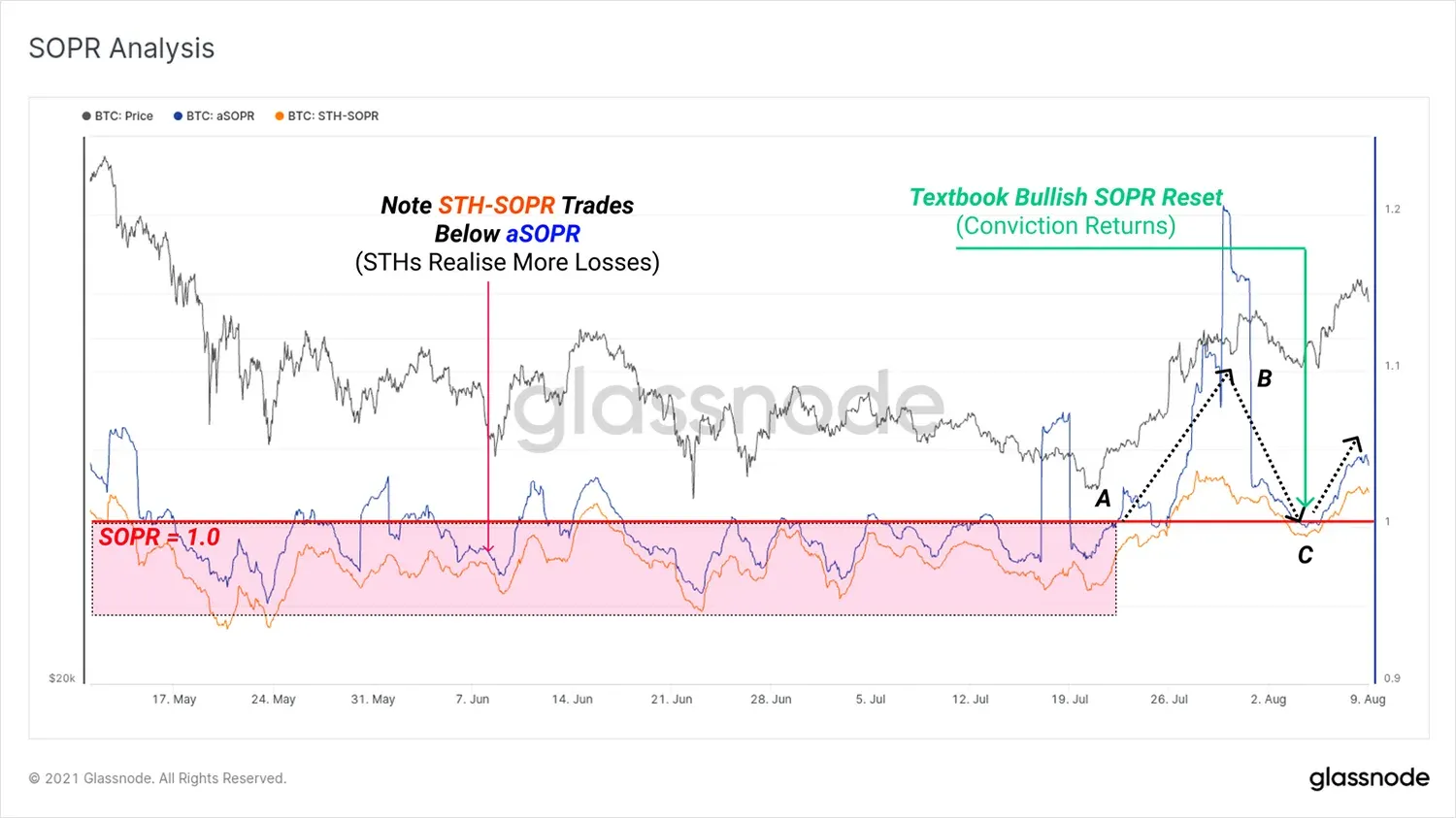

Мы начинаем наш анализ с показателя "Отношение потраченной выходной прибыли" (SOPR), который является индикатором относительно короткого диапазона, представляя представление о прибылях и убытках, полученных от монет, потраченных в цепочке. Здесь мы использовали инструмент Workbench, чтобы наложить две версии SOPR:- aSOPR, представляющий весь рынок, но исключая монеты младше 1 часа (неэкономичные релейные транзакции)

- STH-SOPR – представляет только прибыль / убыток краткосрочных держателей.

После многих месяцев торговли ниже значения 1,0 (чистые реализованные убытки) оба показателя SOPR исполнили то, что выглядит как бычий разворот из учебника. Это описывается следующим образом:

- A: SOPR выходит за пределы 1,0 после продолжительного периода потерь, реализуемых в цепочке. Это означает, что прибыль реализована, и рынок смог поглотить это предложение.

- B: SOPR достигает локального уровня. Высокоприбыльные монеты используют силу рынка, чтобы тратить и получать прибыль. Это создает локальную вершину за счет избыточного предложения, и цена корректируется.

- C: SOPR сбрасывается до 1.0, сигнализируя о том, что прибыльные монеты перестали тратиться, убежденность возвращается на рынок, и падение куплено. Затем SOPR торгуется выше, повторяя рост.

Наиболее важно следить за тем, держится ли SOPR выше 1.0. Если SOPR продолжит торговаться выше, это отражает бычий сценарий, когда рынок адекватно поглощает прибыль, полученную от потраченных монет. Если, с другой стороны, SOPR падает и торгуется ниже 1.0 на устойчивый базис, это предполагает общую слабость на рынке и, возможно, ложное ралли.

Возрастные диапазоны израсходованного выпуска демонстрируют, что в целом монеты среднего возраста (3–12 мес.) и старые монеты (> 1 года) остаются относительно неактивными и не существуют на рынке, наблюдавшемся в 2018 году.

Большинство расходов в этой когорте – это молодые и старые монеты от 3 до 6 месяцев, что соответствует покупателям бычьего рынка. Эти участники сделки могут выходить из сделки или снижать риски ближе к их базовой стоимости. В целом, этот показатель остается достаточно оптимистичным, поскольку срочных продаж старых рук не происходит.

ASOL – это показатель продолжительности жизни, который в целом подтверждает это наблюдение. ASOL отражает средний возраст потраченных выходов для каждой транзакции (не влияет на объем потраченных монет).

ASOL торговалась с повышением в течение первого и второго кварталов, так как старые монеты были распределены, в конечном итоге достигнув максимума. Медвежий шок в мае привел к падению этого показателя, указывая на то, что владельцы старых UTXO в основном не желали продавать по этим ценам (и не совершали панических продаж).

ASOL не вернулась к минимумам 2020 года (~20 дней), однако, похоже, снова торгуется в боковом направлении. Сильный восходящий тренд ASOL отсюда будет медвежьим, поскольку он указывает на то, что старые монеты снова тратятся в ликвидном обращении. Торговля ASOL в боковом направлении вниз (как в настоящее время) предполагает преобладание убежденности, накопления и удержания.

В среднем за 14 дней средний период бездействия монеты вернулся примерно к 10 дням, на том же уровне, что и период накопления в течение 2019 и 2020 годов. Этот показатель продолжительности жизни представляет собой средний срок жизни потраченных монет в расчете на потраченный биткоин.

Это предоставляет дополнительные доказательства того, что старые руки не забирают ликвидность на данном этапе. Это, вероятно, конструктивно для будущих цен.

Преобладают крупные сделки

Если мы исследуем доминирование транзакций по размеру, мы увидим четкую тенденцию в игре. На приведенной ниже диаграмме показано преобладание объема транзакций в цепочке для значений, превышающих 1 миллион долларов США (~23 BTC + при 43,5 тысячах долларов США).В сентябре 2020 года преобладание этих крупных транзакций выросло с 30% до 70% от общей суммы перевода. Когда в конце июля рынок упал до минимумов в 29 тыс. долларов, группа транзакций от 1 до 10 млн долларов заметно выросла, увеличив доминирование на 20%. На этой неделе преобладание объема более 10 млн долларов сменилось всплеском на 20% доминирование, поддерживающее рост цен.

Учитывая приведенный выше анализ продолжительности жизни, предполагает, что старые монеты в последнее время в значительной степени бездействовали, это говорит о том, что эти крупные транзакции с большей вероятностью будут аккумулировать, чем продавцы, и снова является довольно конструктивным с точки зрения цены.

Другая сторона этого уравнения, диаграмма ниже демонстрирует структурное снижение доминирования небольших транзакций. Транзакции размером менее 1 миллиона долларов снизились с 70% до примерно 30-40% доминирования. Эти две диаграммы ясно демонстрируют новую эру институционального и состоятельного капитала, текущего через сеть Биткоин с 2020 года.

Оценка дефицита предложения

В последнее время популярной темой для разговоров стала возможность сокращения предложения биткоинов.Действительно, мы стали свидетелями необычайного восстановления монет, принадлежащих долгосрочным держателям (LTH), при этом общий объем предложения приближается к 12,48 млн BTC. Это очень похоже на объем монет, находившихся в собственности LTH в октябре 2020 года до того, как начался первичный бычий импульс.

Этот ответ в цепочке в значительной степени указывает на объем монет, которые были накоплены в первом квартале 2021 года, которые остаются жестко удерживаемыми. Он также рисует довольно оптимистичную картину для совокупной убежденности рынка.

Хотя следует отметить, что увеличение предложения LTH является характеристикой накопления на медвежьем рынке, а бычьи рынки являются результатом сокращения предложения, сформированного на медвежьих рынках.

На приведенной выше диаграмме мы также показали учетные и скорректированные метрики предложения. Скорректированные счета предложения для монет, которые либо потеряны, либо являются устаревшими и считаются крайне неликвидными и вряд ли будут свободно обращаться.

Мы использовали Workbench, чтобы определить соотношение между LTH или STH, удерживаемым предложением, и Скорректированным предложением, чтобы увидеть долю монет со "свободным разбавлением", принадлежащих каждой когорте. По этому показателю:

- Собственное предложение LTH только что достигло нового исторического максимума в 82,68%. Обратите внимание также на постоянный восходящий тренд монет, удерживаемых этими долгосрочными инвесторами с течением времени.

- Собственное предложение STH продолжает снижаться, что говорит о продолжении удержания и созревании монет.

- Сильное сжатие предложения исторически происходило, когда коэффициент предложения STH достигал 20% (часто удерживая этот уровень в течение некоторого времени), что представляет собой существенное ограничение для свободно обращающегося предложения.

Коэффициент предложения STH в настоящее время составляет 25%, что позволяет предположить, что дальнейшее созревание только 5% скорректированного предложения вернет рынок в исторические условия сокращения предложения.

Чтобы оценить, насколько вероятно, что оставшиеся 5% скорректированного предложения будут накоплены и созреют, мы можем изучить волны HODL.

Относительно молодые монеты возрастом от 1 до 3 мес. представляют собой большую часть ликвидного предложения. Мы можем видеть, что после восходящего тренда в первом квартале (распределение старых монет) эти возрастные группы вернулись к уровню медвежьего рыночного равновесия примерно от 12,5% до 15% предложения.

Этот нисходящий тренд указывает на то, что время созревания монет действительно идет, и что многие покупатели бычьего рынка 2021 года остались стоять, чтобы стать сильными ходлерами.

Это в значительной степени подтверждается наблюдением за диапазоном возраста монет от среднего до старого (от 3 мес. до 2 лет), которые показывают заметное увеличение предложения с 35,7% до 47,5% от генерирующего предложения (нескорректированное предложение).

Монеты в возрасте от 3 до 12 мес. (покупатели на бычьем рынке) лидируют в отношении поведения удержания, демонстрируя неоспоримую тенденцию созревания монет.

Особо следует отметить возрастной диапазон от 3 до 6 месяцев, который в настоящее время составляет 13,35% от общего количества монет и включает приблизительный порог между STH и LTH (155 дней). Приблизительно 6,5% от общего количества монет достигли 3-месячного срока погашения на 15 апреля, и похоже, что эти монеты все еще хранятся.

Хотя сокращение предложения, основанное на коэффициенте предложения STH, еще не достигло 20%, существуют многочисленные индикаторы и тенденции, которые предполагают, что оно может достигнуть его в середине сентября (но условия для сокращения предложения уже существуют).

Еженедельная статья: Сжигание EIP-1559

Сеть Ethereum недавно выпустила обновление в Лондоне, которое включает новый механизм стабильности комиссий EIP1559. В рамках деталей реализации находится механизм сжигания части BASE FEE комиссии за транзакцию, выраженной в ETH.С момента запуска лондонской модернизации (высота блока 12 965 000) до момента написания (высота блока 12 986 848), всего 43,6 тыс. ETH было выпущено с помощью PoW-майнинга. За это же время было сожжено в общей сложности 15,25 тыс. ETH, что на 35% снижает общую чистую стоимость.

Взглянув на блок, мы можем увидеть, что до сих пор давление комиссий выталкивало механизм сжигания выше проектной эмиссии 2 ETH в нескольких случаях, создавая чистые дефляционные блоки. Пока что EIP1559 имеет среднюю скорость сжигания 0,697 ETH за блок.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.