Рынок биткоинов пережил сильное ралли после короткого сжатия, вернувшее многим держателям монет прибыльность.

Обзор рынка биткоинов

На этой неделе рынок биткоинов пережил сильный прорыв, торгуясь от минимумов консолидации в 29 479 долларов до максимума в 35 423 долларов в воскресенье. На момент написания, цена Биткоина росла после того, что было коротким сжатием, достигнув максимума в 38 677 долларов рано утром в понедельник.На этой неделе мы рассмотрим рыночные данные как по деривативам, так и по блокчейну, чтобы оценить преимущество этого короткого сжатия и заложить основу для прибыльности рынка. По мере того, как инвесторы возвращаются к прибыльности, возникает вопрос, начнут ли они тратить эти монеты на укрепление рынка, если убеждение в их сохранении останется или убеждение уменьшится.

Шорты, сжатые выше

С ростом и созреванием деривативных рынков взаимодействие между спотовыми рынками и рынками с использованием заемных средств создает новую динамику в этом рыночном цикле, которой не было в прошлом.Когда мы открыли неделю, открытый интерес к рынкам опционов свидетельствовал об ожидаемой волатильности. Открытый интерес по цене исполнения за один месяц (контракты на 27 августа) демонстрирует заметное предпочтение страйков, выходящих далеко за пределы текущего диапазона консолидации. Страйк-цены с наибольшим открытым интересом на 27 августа по Deribit:

- $25k за Путы с открытым интересом в 1 388 BTC.

- $80k за Коллы с 1 513 BTC в открытом интересе.

Открытый интерес к рынкам бессрочных фьючерсов оставался в основном неизменным в течение последних двух месяцев, колеблясь от 10 до 12 миллиардов долларов с мая.

Однако за последнюю неделю открытый интерес по бессрочным фьючерсам вырос на 1,4 миллиарда долларов одновременно с ростом цен. Часто повышенный открытый интерес начинает увеличивать вероятность возникновения неустойчивого сжатия кредитного плеча.

Если мы оценим объем, полученный от обеспечения с денежной маржей, мы увидим, что с начала мая наблюдается структурный восходящий тренд. Обеспечение с денежной маржей – это те фьючерсные позиции, которые используют денежные средства или обеспечение на основе денежного эквивалента (стейблкоина).

В целом позиции с денежной маржой предпочтительнее для стабильности рынка, поскольку они устраняют слой риска, который присутствует, когда доминируют волатильные фьючерсы с криптомаржой.

Подтверждая эту тенденцию, мы видим, что относительное доминирование фьючерсных позиций с криптовалютой претерпело структурный спад за тот же период, упав с 70% до 52,5%.

Хотя известно, что кредитное плечо во всех формах усугубляет волатильность рынка, эти два графика показывают явное снижение количества трейдеров, принимающих на себя риск по позициям с маржинальной криптовалютой, что является чистой положительной тенденцией для рынка. Это также добавляет веса к безрисковой природе текущей рыночной структуры.

Чтобы оценить направленность фьючерсных рынков, мы можем видеть, что ставки бессрочного финансирования продолжают оставаться отрицательными. Этот показатель, в частности, помогает нам определить, что ценовое ралли в понедельник, вероятно, связано с общим коротким сжатием, при этом ставки фондирования продолжают торговаться на еще более отрицательных уровнях, несмотря на рост цен на +30%.

Действительно, во время ралли в понедельник было ликвидировано коротких позиций на сумму почти 120 миллионов долларов за час, что в значительной степени подтверждает, что краткосрочное сжатие является основной движущей силой.

Активность в сети остается тихой

В отличие от нестабильности на спотовых рынках и рынках деривативов, объем транзакций и активность в сети остаются крайне низкими. На основе 14-дневной медианы объем транзакций для биткоинов, скорректированный организацией, остается низким и составляет около 5 млрд долларов в день. Это остается значительным снижением с 16 млрд долларов в день перед майскими распродажами.Однако объемы еще не упали в такой степени, как взорвавшаяся вершина 2017 года, когда объем сети увидел полное восстановление, последующий медвежий рынок и, в конечном итоге, длительную капитуляцию. Еще неизвестно, начнут ли объемы в цепочке расти в ответ на недавнее волатильное движение цен.

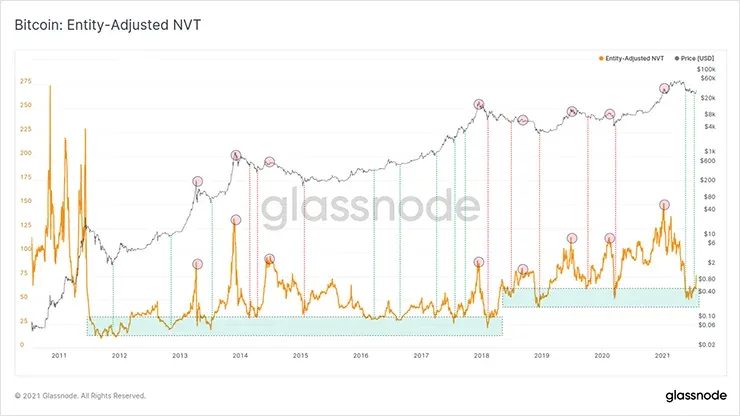

Несмотря на то, что объемы внутрисетевых транзакций падают, по сравнению с оценкой сети (рыночной капитализацией) в коэффициенте NVT мы можем увидеть интересный фрактал.

Исторически очень низкие значения NVT предполагают, что сеть недооценена по сравнению с объемом транзакций. И наоборот, более высокие значения, как это было в феврале 2021 года, указывают на то, что объемы транзакций относительно низкие и могут не оправдывать текущую рыночную оценку.

Поскольку в начале недели цены упали до минимума в $29 тыс., EA-NVT предположил, что сеть Биткоин была относительно перепродана по сравнению с объемами расчетов внутри сети. Это короткое сжатие подняло EA-NVT вверх.

Если внутрисетевые объемы не увеличиваются в поддержку этих высоких цен, это может указывать на то, что ралли не хватает фундаментальных движущих сил, и будет сигналом к осторожности.

Что касается юридических лиц, мы можем увидеть более конструктивный всплеск количества получающих организаций (тех, кто хранит монеты), в то время как количество отправляющих организаций (тех, кто тратит монеты) остается относительно неизменным.

Это раннее изменение тренда, которое, если оно сохранится, укажет на более позитивную среду типа накопления. Это подчеркивает, что из объема транзакций разумная часть выглядит как накопление, и относительно небольшая часть – это объекты, покидающие сеть.

В целом активность в сети остается несколько медвежьей и продолжает оставаться спокойной. Возможно, в этом случае использование сети Биткоин отстает от цен. В идеале возобновившаяся волатильность и конструктивное ценовое действие вернут спрос на блочное пространство. Если нет, это может означать, что в ближайшие недели потребуется более осторожная структура.

Прибыльность сети

Чтобы завершить наш анализ за неделю, мы оценим совокупную рыночную прибыльность относительно Реализованной цены. Реализованная цена – одна из основных метрик, лежащих в основе анализа цепочки. Она рассчитывается путем оценки всех монет по цене, когда они были в последний раз перемещены, и, таким образом, представляет собой совокупную "основу затрат" для циркулирующего количества монет.Реализованная цена в настоящее время торгуется на уровне 19,3 тыс. долларов, что в целом совпадает с последними циклами ATH. При цене закрытия на этой неделе в 35,4 тыс. долларов это означает, что совокупный рынок в настоящее время удерживает нереализованную прибыль около 83%.

В контексте прошлых рыночных циклов мы можем использовать коэффициент MVRV для сравнения рыночной капитализации (спотовая оценка) с реализованной капитализацией (на основе затрат на цепочке). Здесь мы видим, что коэффициент MVRV торгуется в зоне, которая исторически достигается при трех обстоятельствах:

- Ранний бычий цикл (3x), когда цены достигли макро-дна, а накопители умных денег вернулись к значительному уровню прибыли.

- Средне-медвежий цикл (2x), когда инвесторы увидели, что их нереализованная прибыль резко упала после пика цикла, но до окончательной капитуляции.

- Двойной насос (1x) на рынке 2013 года, где встряска в середине цикла отвлекла достаточное количество инвесторов от игры, прежде чем быстро превратиться в мощный всплеск.

На данном этапе еще предстоит увидеть, сможет ли рынок развернуть макроэкономический тренд и подтвердить возобновление бычьего рынка. Если так, это будет напоминать рынок "двойного насоса" 2013 года. В противном случае вероятность фрактала средне-медвежьего цикла может увеличиться.

Глядя на MVRV для когорты краткосрочных держателей (STH), мы видим, что они в настоящее время держат монеты со значительными нереализованными убытками. STH-MVRV редко торгуется при таких условиях перепроданности, и почти все исторические случаи сопровождаются значительными ценовыми ралли.

Тем не менее, эти фракталы обычно встречаются только на медвежьих рынках, учитывая, что это включает в себя событие окончательной капитуляции, которое запускает макро-бык.

Мы также можем исследовать объем предложения, который вернулся к прибыльности во время короткого сжатия. Это дает нам оценку объема монет, который имеет основанную на цепочке стоимость в диапазоне консолидации от 29 до 38 тысяч долларов.

От недельного минимума (29 тыс. долларов) до короткого максимума сжатия (38,4 тыс. долларов на момент написания) более 2,1 млн BTC вернулись к прибыльности. Это представляет собой объем, эквивалентный 11,2% оборотного предложения.

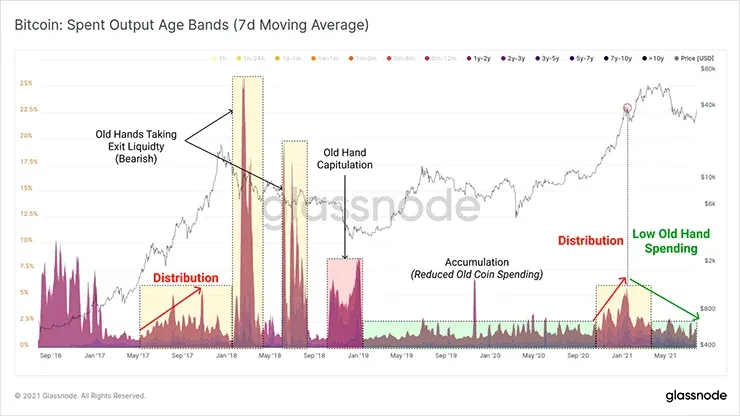

Наконец, мы проверяем, есть ли какие-либо признаки того, что старые прибыльные монеты тратятся в сети, чтобы воспользоваться силой рынка для выхода из ликвидности. Что было бы относительно медвежьим, так это значительное увеличение расходов на старые монеты (> 1 года) во время этого ралли помощи, как это было в 2018 году после взрыва вершины.

Пока мы не наблюдали такого поведения. Если общее бездействие старых монет сохранится, это будет означать, что убеждение удерживать останется относительно сильным и будет способствовать более конструктивному взгляду на структуру рынка, движущуюся вперед.

И наоборот, массовое расходование старых монет указывало бы на то, что поток неликвидных монет возвращается к ликвидному предложению и ожидает более медвежий прогноз.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.

Зарабатываю в интернете на криптовалютах, акциях и других направлениях и активах.

Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую в Телеграм, делюсь опытом.