Еженедельный аналитический отчет о ситуации на криптовалютном рынке за 12.07.21 - 18.07.21

По мере увеличения вероятности высокой волатильности рынка биткоинов мы анализируем случаи быков и медведей, используя рыночные и внутрисетевые показатели.

Обзор рынка биткоинов

На этой неделе рынок биткоинов продолжает консолидацию с низкой волатильностью, при этом цены колеблются от максимума в 34 564 доллара до минимума 31 125 долларов. По мере того, как рынок тестирует минимумы значительной зоны поддержки сети, транзакционная активность остается подавленной, а поведение удержания демонстрирует замечательную устойчивость.У нас очень разделенный рынок, и уже не за горами вероятный рост волатильности. Таким образом, в этом недельном выпуске мы исследуем кейсы "Бык" и "Медведь", используя комбинацию рыночных и сетевых показателей.

Подготовка сцены

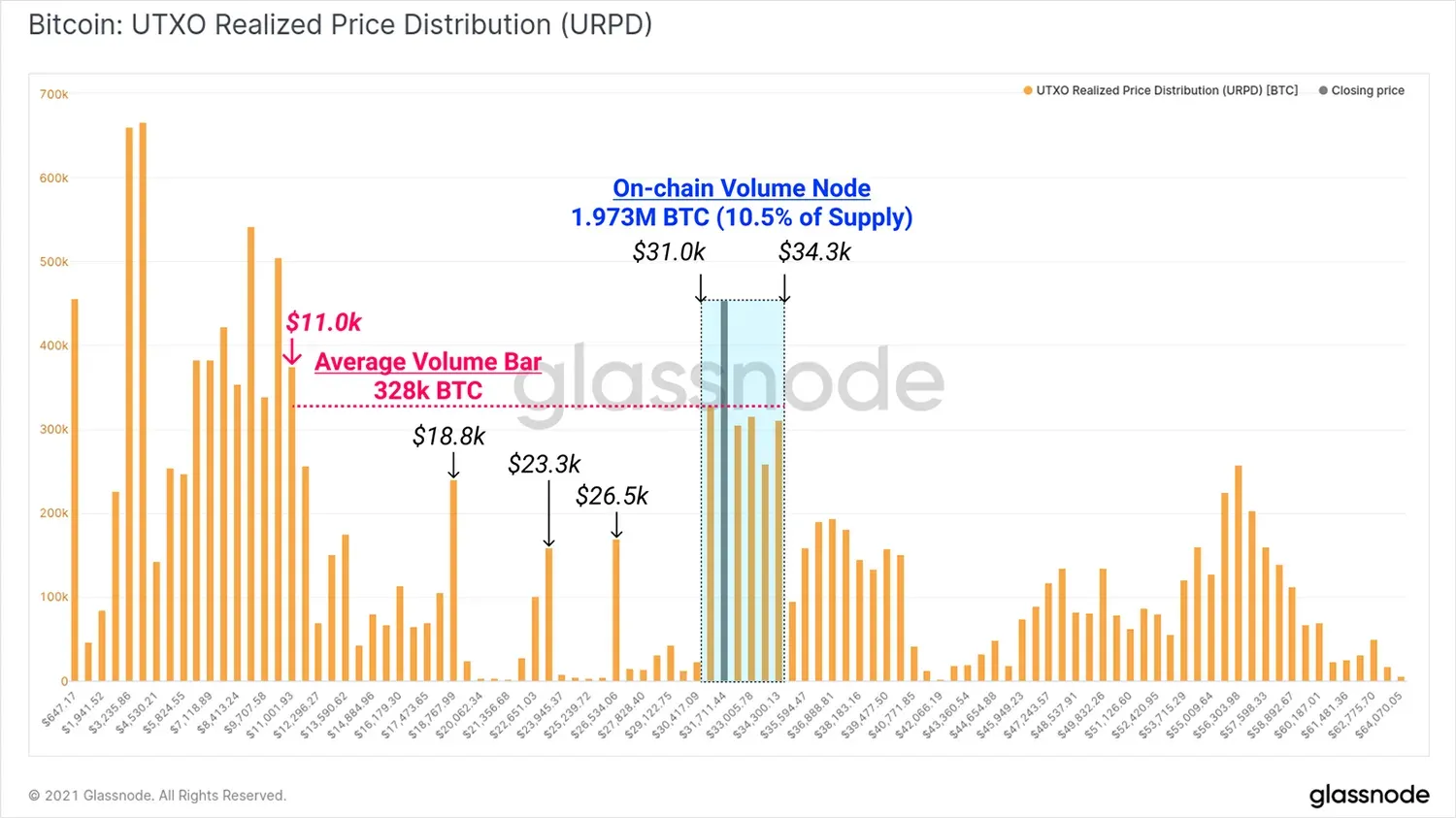

Чтобы начать наш анализ, мы начнем с метрики "Распределение реализованной цены UTXO", которая представляет профиль объема в цепочке по сегментам ценообразования.Зоны, в которых возникают значительные скопления объемов, могут указывать на то, что большое количество монет переходило из рук в руки по этим ценам, и, таким образом, представляет собой концентрацию на основе затрат.

Между 31,0 и 34,3 тыс. долларов был проведен объем монет, эквивалентный 10,5% от циркулирующего предложения (1,973 млн BTC), что превосходит предыдущий узел большого объема, установленный в диапазоне от 50 до 60 тыс. долларов.

Тем не менее, рынок торгуется в нижней части этого узла поддержки, и существует несколько сравнительно небольших уровней поддержки в цепочке ниже, до 18,8 тыс. долларов.

Медвежьи аргументы в пользу Биткоина

Мы начнем наш "медвежий" кейс с рассмотрения институциональных потоков спроса, которые по-прежнему являются необходимым источником притока капитала для достижения и поддержания более высоких оценок. В центре внимания на этой неделе будут результаты продукта GBTC с оттенками серого: до конца июля будет разблокировано около 31,9 тыс. акций GBTC.Рыночная цена GBTC на прошлой неделе продолжала торговаться с заметным дисконтом в диапазоне от -11,0% до -15,3%. Хотя скидка восстановилась с абсолютного минимума -21,3% к NAV, любая значительная и постоянная скидка предполагает низкий спрос, а также может привлечь капитал со спотовых рынков BTC.

Целевой ETF также продемонстрировал замедление чистого притока на этой неделе после периода относительно высокого спроса в мае и июне. Неделя завершилась самым большим чистым оттоком -90,76 BTC с середины мая. Как и в случае с продуктом GBTC, это указывает на то, что институциональный спрос на эти регулируемые продукты остается относительно низким.

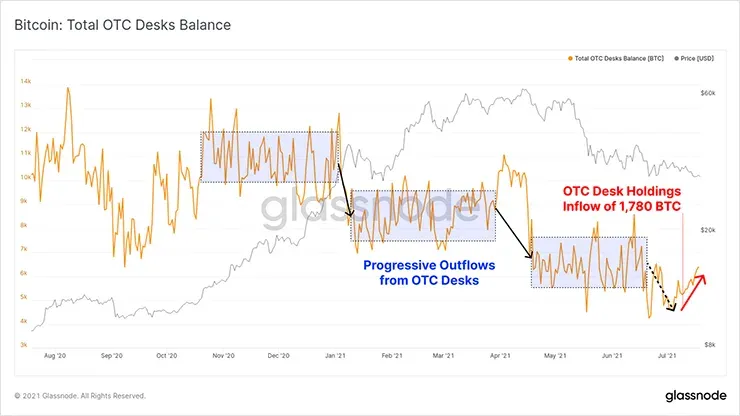

Наконец, что касается институционального спроса, внебиржевые холдинги показали чистый приток около 1 780 BTC за последние две недели, что противоречит структурной тенденции оттока, существующей с ноября 2020 года. Еще неизвестно, будет ли этот чистый приток просто краткосрочным воздействием или первыми признаками изменения баланса спроса и предложения.

Активность внутри сети на этой неделе остается крайне низкой из-за очистки мемпулов, а объемы транзакций продолжают падать. По мере опустошения мемпула средний размер блока уменьшился на 15–20% до 1,103 МБ.

Это указывает на то, что спрос на пространство блоков биткоинов и расчет в цепочке низкий, добытые блоки не заполнены, а использование сети относительно низкое.

Сетевой объем, скорректированный организацией (основание 14-дневной EMA), остается на 65,8% ниже апрельских максимумов. Сеть Биткоин в настоящее время приносит 5,3 млрд долларов в день по сравнению с 15,5 млрд долларов в день на пике 2021 года. Это свидетельствует о том, что относительно низкий спрос на расчет стоимости сохраняется.

Похоже, что из объема транзакций, по которым проводится расчет, преобладающее большинство составляют монеты, реализующие убытки. Если мы сравним общую стоимость реализованных убытков и прибыли, мы увидим, что убытки (розовый цвет) постоянно превышают прибыль (зеленый цвет) с момента распродажи в мае.

Медианные убытки на этой неделе составили около 353 миллионов долларов в день, что более чем в 2,2 раза превышает реализованную прибыль в 158 миллионов долларов в день.

Хотя эти объемы намного ниже, чем в случае двух событий капитуляции (1,60 млрд долларов и 744 млн долларов соответственно), это демонстрирует, что инвесторы, занимающие подводные позиции, продолжают тратить и продавать свои монеты.

Мы также можем оценить, какая часть предложения монет остается под водой, чтобы определить, какая часть предложения может стать дополнительным давлением со стороны продавцов. На диаграмме ниже показано, что около 6,2 млн BTC, что эквивалентно 33% оборотных средств, в настоящее время несет нереализованный убыток.

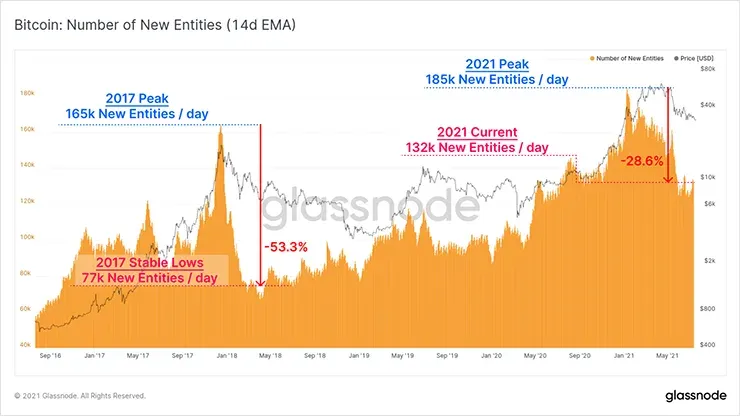

Наконец, чтобы завершить наш "медвежий" кейс, мы можем видеть, что количество новых сетевых структур по-прежнему на 28,6% ниже максимумов, установленных в феврале 2021 года. Снижение еще не такое серьезное, как после обвала в 2017 году, однако еще неизвестно, стабилизируется ли этот показатель или продолжится его снижение.

Краткое изложение медвежьего кейса

- Рынок торгуется на нижнем уровне кластера с большим объемом в цепочке с очень небольшой базисной поддержкой затрат от 31,0 до 18,8 тыс. долларов.

- Дисконт GBTC сохраняется, снижение притока целевых ETF и внебиржевых операций предполагает слабый институциональный спрос.

- Активность в сети (объемы и сущности) остается значительно ниже максимальных. Использование сети Биткоин для передачи ценностей предполагает низкий спрос.

- Убытки продолжают реализовываться внутри цепочки, и в настоящее время в сумме нереализованных убытков отражено в общей сложности 6,2 млн. Эти монеты вполне могут формировать верхнее сопротивление и давление продавцов.

Бычий кейс в биткоинах

После создания относительно мрачной картины в отношении немедленного спроса и использования сети остаются положительные признаки по многим внутрисетевым показателям, особенно по индикаторам с более длинным диапазоном и показателям предложения.Для начала давайте вернемся к идее блокчейн-сущностей, теме, которая в последнее время является источником некоторой путаницы. Мы определяем:

- Сущность как уникальный сетевой кластер связанных адресов. Если кластер адресов взаимодействует и демонстрирует эвристику, предлагающую одного владельца, они будут классифицированы как единое целое.

На диаграмме ниже представлены три показателя, дающие целостную картину для сетевых структур:

- Отправляющие сущности (зеленые) часто связаны с уничтожением UTXO. В большинстве кошельков при расходах используются одноразовые адреса, что обычно снижает количество объектов. В настоящее время мы видим меньшее количество расходующих организаций, указывающих на меньшие расходы на UTXO и предпочтение удержания.

- Принимающие сущности (розовые) – это обратное, связанное с созданием UTXO, новыми владельцами и новым накоплением. В июне и июле наблюдался значительный рост числа получающих компаний.

- Чистый рост сущностей (синий) учитывает разницу между "уничтоженными" и "созданными" объектами. Учитывая, что "уничтоженные объекты" сокращаются, а "созданные объекты" увеличиваются, мы имеем положительный совокупный чистый рост.

Подводя итог: больше удержания и меньше расходов; вероятно, отражает среду, аналогичную стилю накопления средней долларовой стоимости.

Чтобы подтвердить это наблюдение, мы можем видеть, что изменение чистой валютной позиции вернулось к чистому оттоку после значительного периода чистого притока. В настоящее время биржи видят чистый отток около 36,3 тыс. BTC в месяц.

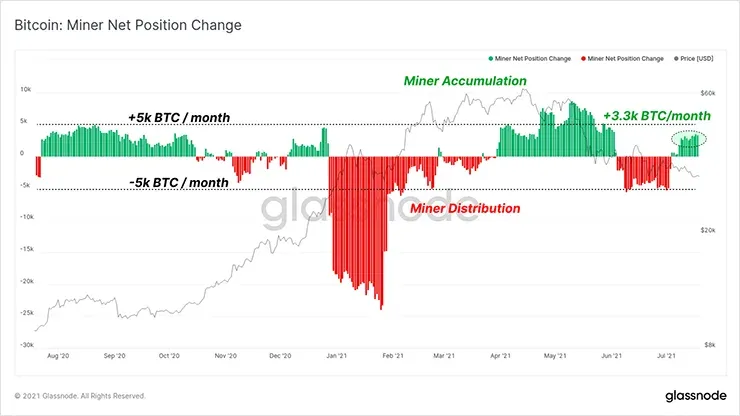

Майнеры также демонстрируют крайнюю стойкость и желание накапливать, несмотря на чрезвычайные затраты, понесенные по мере продолжения "Великой миграции". Возможно, дополнительное давление со стороны продавцов, со стороны проблемных майнеров, находящихся в автономном режиме, более чем компенсируется необычайной прибыльностью оставшихся работающих майнеров.

Если мы посмотрим на объем предложения, удерживаемый "сильными руками", мы увидим, что удержание представляется предпочтительной стратегией. Долгосрочные держатели в настоящее время владеют 75% оборотного предложения (6% в убытке, 69% в прибыли).

Бычье сжатие, начавшееся после бычьих рынков, исторически было вызвано тем, что LTH удерживали 65% (2x 2013 г.), 75% (2017 г.) и 80% (2020 г.) оборотного предложения.

Если текущая скорость созревания монет (14,75 тыс. BTC / день) сохранится, LTH будут удерживать 80% предложения монет примерно через 2 месяца (хотя это вряд ли будет так чисто, поскольку мы знаем сколько монет в период с марта по май были потрачены и проданы).

Показатель "Изменение неликвидного предложения" подтверждает это наблюдение после резкого перехода от распределения в мае к HODLing и накоплению в июне-июле.

Наконец, чтобы завершить бычий кейс для Биткоина, мы обратимся к волнам HODL Realized Cap, которые показывают безошибочные индикаторы удержания, созревания монеты и дальнейшие доказательства вероятности потенциального сокращения предложения в работе. Есть два основных наблюдения:

- Структурное многомесячное снижение количества более молодых монетных полос (красно-оранжевых), которое может произойти только тогда, когда молодые монеты составляют меньшую долю "реализованной стоимости". Это происходит, когда молодые монеты созревают и стареют.

- Расширение старых полос монет (желтые, 3–12 мес.) по мере того, как объем монет, находящихся в этих более сильных руках, возрастает по классификации LTH. Снижение этих полос без соответствующего роста следующей старейшей полосы начало опровергать этот тезис.

Краткое изложение бычьего кейса:

- Чистый рост числа объектов остается положительным, поскольку меньше объектов уничтожается, а создается больше. Это напоминает среду накопления в стиле "средней стоимости доллара".

- На биржах наблюдался чистый отток после продолжительного периода притока с середины мая.

- Чистое накопление майнеров предполагает, что давление продавцов из-за Великой миграции смягчается или компенсируется накоплением прибыльными майнерами.

- Долгосрочные держатели и HODLеры бычьего рынка кажутся непоколебимыми из-за волатильности и низких цен. Объем монет, находящихся в неликвидном состоянии, продолжает расти, и потенциальное сокращение предложения исходит из гораздо более высокой базы, чем в 2018-19 годах. Это демонстрирует замечательную убежденность держателей BTC выдерживать экстремальную волатильность.

Краткое изложение бычьего кейса

- Чистый рост числа объектов остается положительным, поскольку меньше объектов уничтожается, а создается больше. Это напоминает среду накопления в стиле "средней стоимости доллара".

- На биржах наблюдался чистый отток после продолжительного периода притока с середины мая.

- Чистое накопление майнеров предполагает, что давление продавцов из-за Великой миграции смягчается или компенсируется накоплением прибыльными майнерами.

- Долгосрочные держатели и HODLеры бычьего рынка кажутся непоколебимыми из-за волатильности и низких цен. Объем монет, находящихся в неликвидном состоянии, продолжает расти, и потенциальное сокращение предложения исходит из гораздо более высокой базы, чем в 2018-19 годах. Это демонстрирует замечательную убежденность держателей BTC выдерживать экстремальную волатильность.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.