Marqeta IPO: перспективы и возможность заработка

Marqeta IPO – это возможность вложиться в первичное размещение акций финансово-технологичной компании, разрабатывающей программное обеспечение, позволяющее компаниям-клиентам выпускать индивидуальные платежные (дебетовые и кредитные) карты. Marqeta решает большинство проблем, связанных со сложностью и длительностью их эмиссии.

Чем занимается компания Marqeta

В ходе Marqeta IPO для инвесторов будет открыта возможность инвестировать в компанию, которая:- Выпускает карты с инновационными уникальными возможностями как для компаний-клиентов, так и для их пользователей.

- Поддерживает и управляет технологической платформой для платежей.

- Создала экосистему для выпуска как пластиковых карт, так и их виртуальных аналогов.

- Реализует платежи как внутри своей системы, так и за ее пределами.

- Позволяет проводить гибкую настройку карт с установкой уникальных ограничителей (предотвращают мошенничество) или разрешений (позволяют запустить уникальные механизмы использования).

Клиентами Marqeta, акции которой будут доступны по ходу IPO, являются сотни компаний из таких сфер, как:

- доставка по запросу;

- альтернативное кредитование;

- цифровые денежные переводы;

- цифровые банковские организации.

Проект предлагает малым и средним игрокам рынка возможность быстро войти в борьбу за клиента с более мощными и финансово превосходящими конкурентами. Но есть среди тех, кто пользуется услугами Marqeta и имена, которые многим знакомы: Affirm, DoorDash, Instacart, Klarna и Square.

Перед предстоящим "MQ" IPO компания смело публикует статистику, в соответствии с которой ей удалось выпустить уже более 320 миллионов карт. Благодаря такому количеству держателей дебетовых и кредитных пластиковых карт, стартапу удается получать неплохую прибыль в виде комиссионных отчислений. Еще одной значительной частью дохода являются дополнительные услуги, которые оказываются компаниям-клиентам по их запросу.

Краткий анализ IPO от компании Marqeta

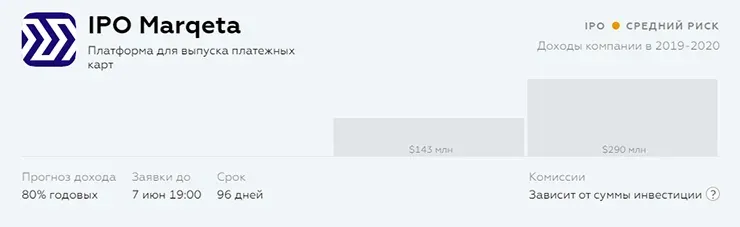

Marqeta IPO, дата которого уже приближается, имеет ряд ключевых характеристик, в которых нужно ориентироваться каждому, кто заинтересовался покупкой ценных бумаг:- Дата Marqeta IPO – 8 июня 2021 года;

- Начало торговых операций – 9 июня 2021 года;

- Разброс стоимости акций – от 20 до 24 долларов за единицу;

- Общий объем акций, попадающих на рынок – 45.5 млн единиц;

- Биржевой тикер – MQ;

- Биржа размещения – NASDAQ;

- Планируемый объем выручки – около 1 млрд долларов;

- Ключевые андеррайтеры – Goldman Sachs, J.P. Morgan, Citigroup;

- Сфера деятельности – финансовые услуги, программирование, разработка ПО;

- Начало работы – 2010 год;

- Общее количество сотрудников на момент начала IPO – около 500 человек.

Marqeta IPO и дата его проведения могут стать для кого-то отличным трамплином в будущее. Но так ли все хорошо для потенциальных инвесторов? Давайте попробуем разобраться в основных достоинства и недостатках предстоящего первичного размещения.

Преимущества

Если попытаться описать преимущества "MQ" IPO, то самыми очевидными будут:- постоянный рост сферы индивидуальных платежных переводов;

- рост популярности глобальных платежных карт среди всего населения планеты;

- неплохие показатели обработки транзакций внутри системы Marqeta (за прошлые 12 месяцев через нее прошло чуть более 60 млрд долларов и статистика постоянно растет);

- прогнозы топовых экспертов говорят о том, что альтернативные платежи уже через 2-3 года будут занимать 60% мировой цифровой коммерции (а это именно сфера данной компании);

- опросы показывают, что актуальная пандемия привела к тому, что даже после ее завершения более 40% потребителей не возобновят покупки в магазинах и будут пользоваться картами, а также совершать удаленные заказы с оплатой.

Возможные риски

Любое первичное размещение, в том числе и "MQ" IPO, не лишено недостатков. Заметные риски объединяются в такой список:- компания сильно зависит от государственных регуляторов и правил, которые они вводят в финансово-технологической сфере;

- сфера выпуска дебетных и кредитных карт очень высококонкурентная и устоять в борьбе против армии соперников будет сложно;

- есть риски связанные с безопасностью системы и подверженностью хакерским атакам (одна пропущенная проблема может разрушить всю репутацию компании и привести к значительным финансовым потерям);

- если не будет постоянного пополнения функций, настроек, гибкой кастомизации карточек под компании, их работников или клиентов, проект может резко потерять значительную долю клиентов (ведь они перейдут к конкурентам, которые не стоят на месте).

Потенциал роста компании

Основная фишка IPO Marqeta "MQ" в том, что потенциал компании, запускающей на рынок свои акции, практически безграничен. Объясняется это показателями роста рынка пластиковых карт, на котором работает проект. Уже сейчас он имеет оценку в 45 триллионов долларов. А через 9 лет прогнозируется практически двукратный рост – до 75-80 трлн долларов.IPO Marqeta "MQ" – это предложение акций компании, работающей в самом крупном сегменте финансово-технологического рынка. Интерес инвесторов к ее ценным бумагам закономерен, как и вера в потенциальный рост.

С 2016-го года выручка компании стабильно удваивалась, а в нынешнем году ожидается еще более значительный прирост за счет целого ряда изменений в мировой экономике и в движении финансов.

Рекомендуем почитать:

Итоги

Отзывы об IPO Marqeta от экспертов говорят о низких шансах на то, что интересный проект и финтех-индустрии не привлечет интереса и денег. Многие смело говорят о том, что компания получит от IPO Marqeta "MQ" все, на что рассчитывает. Позитивные прогнозы строятся вокруг таких факторов, как: наличие известных венчурных инвесторов, интерес от прессы, хорошая история, неплохие андеррайтеры.Но всегда есть также и шанс на падение. Негативные сценарии, в основном, строятся вокруг вероятных проблем с регуляторами и безопасностью. В такой ситуации предлагают готовиться к просадкам на 10-15%.

Акции компании Marqeta выйдут на публичный рынок 9 июня под тикером "MQ". Заявки на участие в предстоящем IPO принимают две брокерские компании:

- Freedom Finance – заявки принимаются до 20:00 (по МСК) 07.06.2021;

- United Traders – заявки принимаются до 19:00 (по МСК) 07.06.2021.

Мы предоставляем эксклюзивную информацию по заработку на IPO, а также показываем новичкам, которые вообще ничего не понимают в финансовых рынках, как заработать 150% в год нажатием нескольких кнопок.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.