Биткоин укрепляет свои позиции в качестве актива на 1 триллион долларов, поскольку блокчейн-индикаторы сигнализируют об уверенности рынка.

Обзор рынка биткойнов

На этой неделе рынок биткойнов торговался в относительно узком диапазоне 5,4%, от минимума в 57 168 долларов до максимума в 60 265 долларов. Биткойн теперь достиг рубежа в торговле с рыночной капитализацией в 1 триллион долларов в течение целой недели, и эта позиция будет сохраняться для всех цен выше 53 566 долларов. Это сильный вотум доверия Биткойну и классу криптовалютных активов в целом.Блокчейн-активность продолжает укреплять эту позицию с объемом, эквивалентным более 10% оборотных операций предложения, превышающих пороговое значение в 1 триллион долларов. Тем временем майнеры вернулись в режим накопления, а показатели блокчейн-транзакций почти сброшены.

Интересно, что открытый интерес по фьючерсам достиг новых значений ATH, в то время как объемы продаж и закрытие коротких позиций снижаются.

Онлайн-поддержка на 1 триллион долларов

Теперь, когда мы вошли в "клуб двенадцати нулей", непосредственный вопрос заключается в том, сможет ли рынок поддерживать эти уровни и какую степень ценовой поддержки мы имеем ниже.Метрика URPD показывает объем транзакций в цепочке, сгруппированный в ценовые кластеры, образуя в цепочке эквивалент метрики профиля объема, часто используемой в техническом анализе. Если в рамках определенного ценового диапазона проводится транзакция с большим объемом монет, вероятно, образуется сильный уровень поддержки (или сопротивления).

Выше порогового значения в 1 триллион долларов было заключено сделок более чем на 1,98 млн BTC, что эквивалентно 10,6% от оборотного предложения. Впечатляет то, что этот объем в цепочке сформировал один из самых сильных уровней поддержки, поскольку цены составляли от 11 до 12 тысяч долларов.

Пиковый объем в этом кластере составил 2,97 млн BTC, объем транзакций составил от 58,5 до 59,1 тысяч долларов. Средний объем этого кластера составляет 1,52 миллиона BTC, что также выше, чем у большинства кластеров, совершаемых по более низким ценам. Вероятно, что этот кластер объемов сформирует очень сильный уровень поддержки и, похоже, оправдывает статус Биткойна "клуб двенадцати нулей".

Чтобы подтвердить это наблюдение, мы анализируем общий объем транзакций в долларах США с течением времени. В приведенной ниже таблице используется алгоритм Entity Adjustment (EA) Glassnode, который используется для фильтрации переводов, которые не считаются экономически значимыми (например, внутренние обменные транзакции и самопереводы).

В течение 2019 года и до середины 2020 года сеть Биткойн обычно составляла около 1,7 миллиарда долларов США в объеме EA в день. Объем транзакций в сети с тех пор вырос, наряду с ценой, более чем на 720%, достигнув типичной дневной стоимости EA в $12,25 млрд.

Это означает, что, несмотря на значительное увеличение цены монеты, произошло эквивалентное увеличение объема транзакций (и торгов), чтобы поддержать и оправдать динамику бычьего рынка.

Настроение в сети

На прошлой неделе мы показали, как долгосрочные держатели замедлили расходование старых монет за последние три месяца, и данная тенденция сохраняется и на этой неделе. Кроме того, теперь к ним присоединились майнеры, а показатель изменения чистой позиции майнеров мигает зеленым, что указывает на то, что майнеры держатся за недавно добытые монеты.В то время как майнеры имеют все более незначительное влияние в качестве сторонних продавцов (по сравнению с ежедневным объемом торгов), их модели расходов дают представление о настроениях некоторых из крупнейших быков на рынке биткойнов.

Индикатор скорректированный SOPR дает нам представление о том, сколько прибыли было получено за счет расходования монет каждый день (при игнорировании монет младше 1 часа).

Если прибыль будет получена старыми монетами, aSOPR будет иметь тенденцию к росту и, наоборот, будет иметь тенденцию к снижению, когда прибыльные монеты останутся бездействующими.

- Чем выше показатель aSOPR, тем больше прибыли снимается со стола.

- Когда aSOPR падает ниже 1.0, это означает, что потраченные монеты были с совокупным убытком.

На бычьих рынках мы обычно видим "сброс" aSOPR, когда он возвращается близко к 1,0 или ниже во время коррекции цен. Это сигнализирует о том, что прибыльные монеты остаются бездействующими и возвращается уверенность в том, что они удерживают актив.

На диаграмме aSOPR ниже показаны два ключевых наблюдения:

- На этой неделе aSOPR почти сбросился до 1.0, что говорит о снижении фиксации прибыли и говорит о сохранении уверенности на рынке.

- Последовательные пики aSOPR снизились за последние три месяца. Это говорит о том, что по мере продолжения бычьего рынка фиксируется меньшая прибыль, что снова указывает на более долгосрочный тренд доверия к рынку.

Наконец, мы рассматриваем распределение богатства между долгосрочными держателями (LTH) и краткосрочными держателями (STH), которое часто является циклическим индикатором событий передачи богатства. Этот анализ указывает на некоторые ключевые наблюдения:

- STH накопили примерно на 440 тыс. BTC больше, чем LTH потратили за последние 6 месяцев, что позволяет предположить, что новый спрос на рынке превысил объем продаж LTH.

- Относительная передача богатства замедляется, как показано розовым цветом. Это произойдет, когда долгосрочные держатели замедлят свои траты, и монеты, накопленные за последние 6 месяцев, начнут созревать.

- Аналогичная передача богатства произошла около пика 2017 года, что делает эту метрику интересной, за которой стоит следить. Это может быть одновременно ограничением предложения (бычье), но также предполагает циклическое изменение поведения удержания (потенциал волатильности в любом направлении).

- Ключевым отличием от 2017 года является то, что в настоящее время на LTH приходится 66% оборотного предложения, что намного выше, чем 58%, которыми они владели на пике 2017 года. Это говорит о том, что этот цикл увеличил спрос на HOLD по сравнению с историческими циклами. Обратной стороной этого является то, что в прибыли больше монет, которые в будущем могут стать накладными расходами.

В целом, за последние несколько недель на бычьем рынке была отмечена значительная сила и спрос на монеты HOLD. На этой неделе эта тенденция в основном продолжилась с позитивными сигналами как от майнеров, так и от долгосрочных держателей, в то время как объемы транзакций поддерживают новую оценку в триллион долларов.

Приведенный выше анализ рассматривает спотовый рынок и потоки внутри сети. Поскольку это первый бычий рынок биткойнов с широким доступом к деривативам, мы также рассмотрим фьючерсные рынки, чтобы оценить общую производительность рынков деривативов.

Фьючерсы на наличные и керри-трейд

Открытый интерес по фьючерсам на этой неделе достиг еще одного рекордного максимума - более $ 23,1 млрд, при этом львиная доля приходится на Binance и OKex, которые в сумме составляют 32% всех контрактов.

Интересно, что объемы фьючерсов стабильно снижались в течение марта, при этом последняя неделя была особенно спокойной по сравнению с объемом в предыдущие месяцы.

Ставки фондирования по бессрочным фьючерсам также почти сброшены до нейтрального уровня, что говорит о сокращении чрезмерных длинных спекуляций и / или повышении интереса к коротким позициям, чтобы уравновесить трейдеров, которые держат длинные позиции.

Ликвидация коротких позиций также снижалась за последние несколько месяцев, несмотря на новые исторические максимумы открытого интереса. Это говорит о том, что короткие продавцы либо обладают исключительным управлением рисками на бычьем рынке, либо, что более вероятно, многие из них применяют нейтральную к риску стратегию при торговле "наличными и керри-трейд".

Сочетание высокого открытого интереса, сокращения объема фьючерсов, небольшого количества коротких ликвидаций и сниженных ставок финансирования подтверждает тот факт, что торговля "наличными и керри-трейд" является предпочтительной стратегией в текущих рыночных условиях.

Сделки с наличными и кэрри-трейд позволяют трейдерам комбинировать длинные спотовые и короткие фьючерсы, чтобы зафиксировать преобладающую ставку фондирования / премию, оставаясь при этом нейтральным к риску для волатильности цен.

По мере того, как все больше трейдеров используют этот арбитраж, открытая короткая позиция будет расти, однако без соответствующей ликвидации, поскольку трейдеры являются совершенно нейтральными через спотовые холдинги.

Еженедельная статья: Составной токен

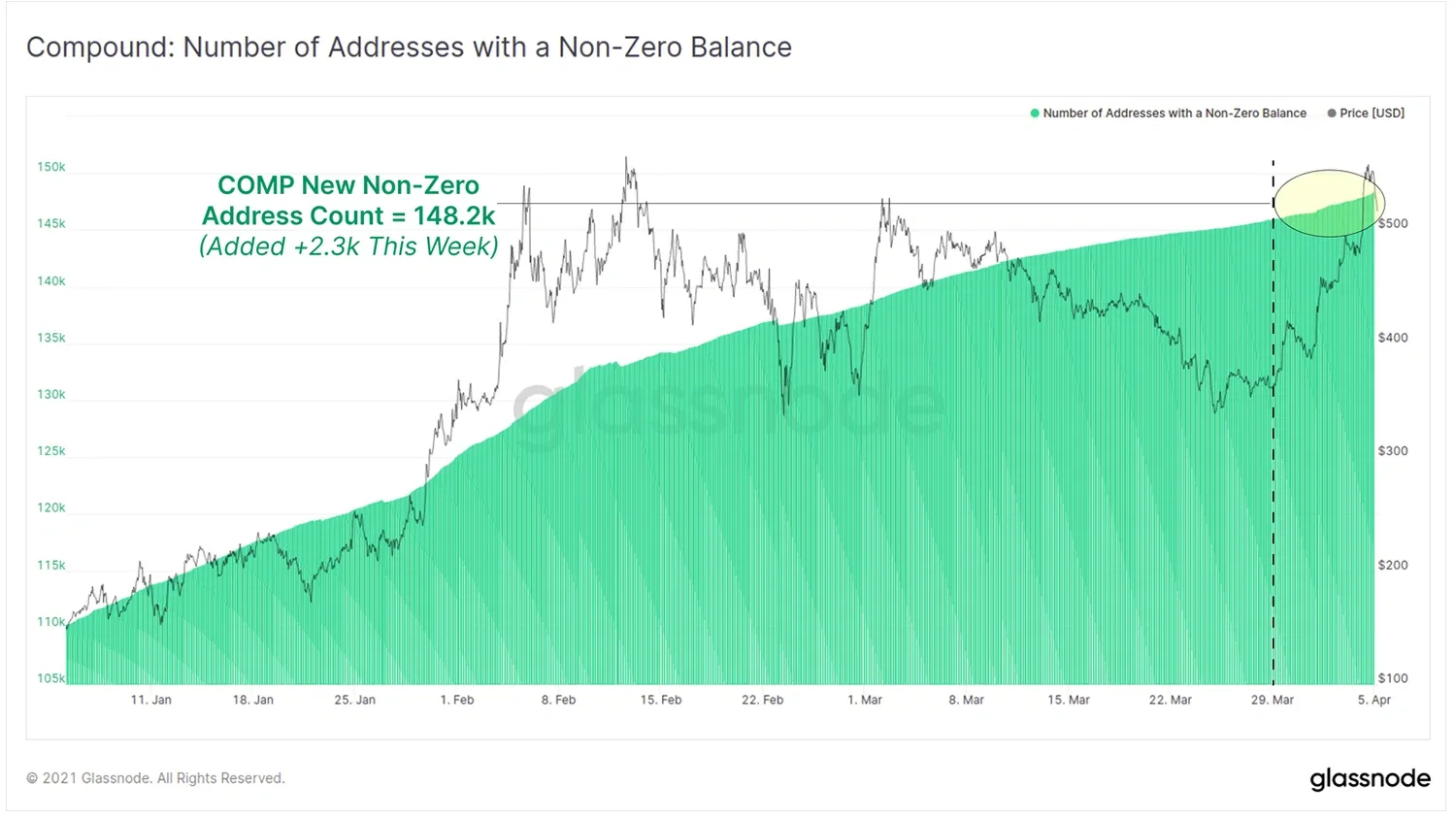

На этой неделе к токенам DeFi возобновился интерес, что отражено как в повышении цен, так и в первых признаках возобновления роста активности блокчейн-транзакций.В частности, для Compound Protocol (COMP) была очень сильная неделя, поскольку цена токена приближалась к предыдущему ATH, установленному в начале февраля 2021 года. На этой неделе COMP добавил еще 2,3 тыс. новых держателей ненулевого баланса, в результате чего общее количество адресов превысило 148 тыс., рост на 1,5%.

За тот же период цена токена COMP выросла более чем вдвое с 227 долларов до более чем 540 долларов.

Объемы транзакций для COMP также неуклонно росли за последние две недели после затишья в блокчейн-активности в начале марта. В настоящее время ежедневно совершается от 200 000 до 300 000 транзакций COMP, что приближается к объемам транзакций, аналогичным показателям начала февраля, когда COMP достигала своей рекордно высокой цены в 564,81 доллара США.

Наконец, баланс на биржах также вырос вместе с ценой токена за последние две недели. На этой неделе на биржи были внесены дополнительные 41,1 тыс. COMP, что означает увеличение биржевого баланса примерно на 20%.

Автор: PROFVEST — независимый обзор криптовалют и рынка (метрики, тренды, риски). Мы анализируем проекты по данным: ликвидность, активность, TVL/объёмы, токеномика и разлоки, а также публикуем образовательные материалы.

Дисклеймер: информация не является инвестиционной рекомендацией. Перед покупкой активов оценивайте риски и проверяйте токеномику/разлоки.

Зарабатываю в интернете на криптовалютах, акциях и других направлениях и активах.

Со-владелец нескольких ресторанов и сети магазинов электронной техники. Консультирую в Телеграм, делюсь опытом.